Wer gut essen will, kauft Aktien – wer gut schlafen will, kauft Anleihen.

André Kostolany.

- Wie sieht ein gutes Investment-Portfolio aus?

- Wie wähle ich das für mich richtige Risiko-Maß?

- Welche Rendite kann ich dabei erwarten?

- Welche Investments kann ich zur Umsetzung nutzen?

- Wie sollte ich die Investments kombinieren?

Willst du mehr Rendite? Dann ist das Risiko höher! Willst du mehr Sicherheit? Dann wird die Rendite geringer ausfallen!

Es gibt Faustformeln, die die Rendite gegenüber Sicherheit und Verfügbarkeit in eine passende Balance bringen sollen.

Was taugen vorgefertigte Faustformeln? Wie findest du die richtige Lösung für dich?

- Faustformeln und Binsenweisheiten

- Ohne Formeln: Die Schieberegler-Methode

- Nun wird gebaut: Wahl der Portfolio-Grundbausteine

- Nur eine Aktie kaufen?

- Die Lösung: Risiko streuen und trotzdem eine gute Rendite erzielen

- Risikomaße: maximaler Verlust und Volatilität

- Renditeberechnung

- Das Sharpe-Ratio – eine Art Rendite-Risiko-Verhältnis

- Diversifikation zur Risikominderung

- Schlüsselbegriff zur Diversifikation: Korrelation

- Portfoliobau mit ETFs nach „wissenschaftlichen“ Gesichtspunkten

- Portfoliobau aus Einzelaktien mittels gesundem Menschenverstand

- Bausteine für Verzierungen? Exoten-Investments

- Ein paar Worte zu Dividenden / Ausschüttungen

- Zusammenfassung

- Links aus diesem Artikel

- Das könnte dich auch interessieren

Faustformeln und Binsenweisheiten

Es kursieren verschiedene Empfehlungen, wie ein gutes Portfolio (Gesamtinvestment) aussehen sollte. Hier ein paar Beispiele:

Beispiel 1: Je nach Anlagehorizont

Aktien und festverzinsliche Produkte sollten je nach Anlagehorizont etwa so kombiniert werden:

- Anlagehorizont fünf Jahre: 50% Aktien, 50% festverzinslich

- zehn Jahre: 75% Aktien, 25% festverzinslich

- fünfzehn Jahre: 90% Aktien, 10% festverzinslich

Beispiel 2: Nach Lebensalter

Der Anteil der sicheren Anlagen im Portfolio sollte dem Alter des Anlegers entsprechen.

Etwa so:

Wer 20 Jahre alt ist, sollte 20 Prozent sicher anlegen und darf bis zu 80 Prozent seiner Ersparnisse in Aktien investieren.

Wer 50 ist, sollte die Hälfte sicher halten und darf nur 50 Prozent in Aktien anlegen usw.

Beispiel 3: Die Fußballvariante

Das ist der Vergleich eines Investment-Portfolios mit einer Fußballmannschaft:

Keine Fußballmannschaft besteht nur aus Stürmern. Es gehören auch Mittelfeld, Abwehr und Torwart dazu.

Torwart und Abwehr sind dabei Anleihen mit geringem Risiko und kurzer Laufzeit, Tagesgeld o. ä.

Als Mittelfeld werden konservative Investments angesehen, z. B. Aktien solider großer Unternehmen, gute Immobilien und anderes „langweiliges Zeug“.

Stürmer sind spekulativere Anlagen, die zwar riskanter sind, dafür aber höhere Rendite versprechen. Das können Aktien kleiner Firmen sein, Technologie-Werte, Hochzinsanleihen niedriger Bonität, irgendwelche Exoten-Investments usw.

Echt jetzt? Dumme Gegenfragen

Was machen eigentlich Menschen, die älter als 100 werden?

Dürfen nur Neugeborene alles Geld in Aktien stecken?

Warum gerade Fußball? Es gibt doch noch eine Menge anderer Sportarten!

Naja, ganz so verkehrt sind die obigen Faustformeln und Gleichnisse nicht, aber sie sind nur ein kleiner Teilaspekt.

Ohne Formeln: Die Schieberegler-Methode

Wie viel Risiko für dich angemessen ist, hängt nicht nur von deinem Anlagehorizont bzw. deinem Lebensalter ab, sondern vor allem davon, wie viel Risiko du aushalten kannst, ohne panisch und irrational zu handeln und dir dadurch selbst zu schaden.

Tun dir 10% Werteinbruch weh? Klingt zunächst nicht so schlimm. Aber anders sieht es aus, wenn du die absoluten Zahlen betrachtest:

Nehmen wir an, du hast ein Aktiendepot im Wert von 100.000 €. Das bricht um 10% ein. Das ist ein Buchverlust von 10.000 €. Hältst du das aus? Am Aktienmarkt gibt es noch viel schlimmere zwischenzeitliche Einbrüche!

Außerdem spielt es auch eine Rolle, wie groß dein Gesamtvermögen schon ist und welchen Lebensstandard du pflegst. Bei einem maßvollen Leben bei größerem Vermögen muss nicht unbedingt ein sicherer Anteil von 50% sein – auch wenn du schon über 50 bist.

Gehen wir davon aus, dass wir ein Portfolio bauen möchten, dass zum einen Teil aus sicheren, zum anderen Teil aus riskanteren, dafür mehr Rendite versprechenden Assets besteht.

Die beiden Extremfälle sind:

- 0% mit Risiko und 100% risikofrei

- 100% mit Risiko und 0% risikofrei

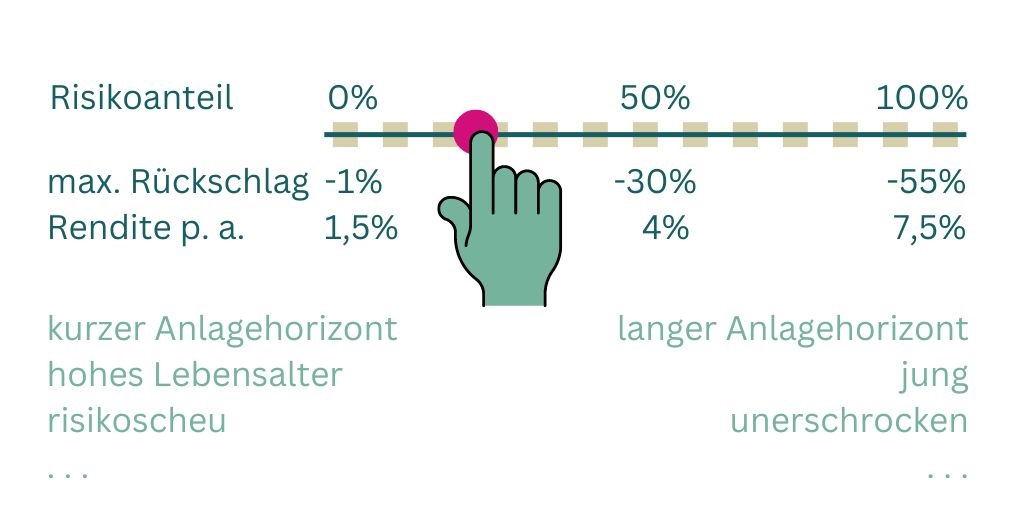

Wir können uns das als Schieberegler vorstellen: Je weiter wir nach rechts schieben, desto mehr wird das Risiko hochgeregelt. Beim Schieben nach links wird es gedrosselt.

Nun liegt es an dir, den Schieberegler in die für dich geeignete Position zu bringen.

Welche Faktoren lassen dich weiter nach rechts oder nach links schieben?

Anlagehorizont und Lebensalter haben einen Einfluss. Damit ist den Faustformeln vom Anfang Genüge getan.

Weitere Einflüsse sind: Wie hoch sind dein Gesamtvermögen und deine derzeitigen und zukünftig zu erwartenden Einkommen? Je höher, desto weiter kannst du das Risiko hochregeln.

Wie ist deine persönliche Risikotoleranz? Hier kannst du leider nur raten, solange du noch keinen Crash mitgemacht hast.

Fängst du mit der Geldanlage erst an, steht dein Regler auf 0% Risiko. Vielleicht hast du bereits ein paar Ersparnisse, die noch auf einem Konto liegen, oder du fängst überhaupt erst an zu sparen und wirst dann einen Teil davon nach und nach investieren.

Hast du bereits ein paar Geldanlagen, schätze ein, wie deine momentane Rendite-Risiko-Situation aussieht, d. h. wo der Schieberegler gerade steht.

Du wirst selbst merken, ob du damit klarkommst, ob du das Risiko noch weiter aufdrehen oder besser drosseln möchtest.

Lege zunächst einen Anfang fest.

Nun wird gebaut: Wahl der Portfolio-Grundbausteine

Nun hast du festgelegt, wie groß du den risikofreien (risikoarmen) bzw. den risikobehafteten Teil deines Gesamtportfolios bemessen möchtest.

Bauen geht immer so: Planen, Material beschaffen, Fundament legen. Dann wird nach und nach weitergebaut. So ist es auch mit der Geldanlage.

Jetzt geht es daran, die passenden Materialen (Assets) auszuwählen.

Für den risikofreien Anteil hast du nur wenige Möglichkeiten: Tagesgeld, kurzfristiges Festgeld und Staatsanleihen mit kurzer Restlaufzeit an Staaten der höchsten Bonitätsstufen.

Achte darauf, dass sich Tages- und Festgeld unter dem Schutz des gesetzlichen Einlagensicherungsfonds befinden. In Deutschland sind das 100.000 € pro Person. In dem Fall reichen Tages- oder kurzfristiges Festgeld für den risikofreien Teil.

Ist der Betrag, den du (relativ) risikofrei anlegen möchtest, viel höher, kannst du auf kurzlaufende Anleihen an Staaten mit der höchsten Bonität zurückgreifen bzw. auf ETFs darüber.

Mit diesem Teil beschäftige ich mich in einem Extra-Artikel: Sind Anleihen-ETFs als risikoarmer Depotanteil wirklich sinnvoll?

Erinnerst du dich an die drei Grundbausteine für die Geldanlage, die ich in einem früheren Artikel erklärt habe? (Steht deine Geldanlage auf einem soliden Fundament aus den richtigen Grundbausteinen?)

- Aktien großer etablierter Unternehmen

- Anleihen hoher Verlässlichkeit bzw. Geldprodukte

- Rentable Immobilienportfolios

Verlässliche Anleihen oder Tages-/Festgeld werden im risikofreien (risikoarmen) Portfolio-Teil untergebracht.

Im (Risiko-)Teil, der Rendite bringen soll, ist Platz für die anderen beiden: Aktien- und Immobilien.

Außerdem für kleine Beimischungen exotischerer Investments. Aber die zählen nicht als Grundbausteine, sondern als „Verzierungen“ am Gebäude.

Nur eine Aktie kaufen?

Warum kaufe ich nicht einfach Aktien eines großen Unternehmens, das eine super Dividende zahlt, Weltmarktführer ist und dessen Aktie gerade günstig ist? Kann so ein Unternehmen pleitegehen? Wohl kaum, oder?

Das mit der Pleite mag unwahrscheinlich sein, aber auch solch ein großes, etabliertes Unternehmen kann in lang andauernde Schwierigkeiten geraten.

In nur eine Aktie zu investieren, ist sehr riskant. Vielleicht bringt das am Ende gar keine Rendite und es kann passieren, dass die Dividende gesenkt wird oder ausfällt.

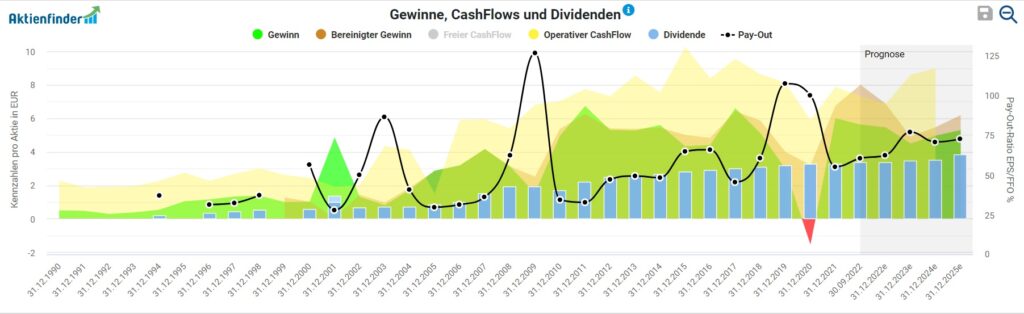

Schauen wir uns das an einem derzeit passenden Beispiel an, und zwar BASF:

BASF ist ein typisches zyklisches Unternehmen, aber insgesamt – sehr langfristig – ist es immer weiter gewachsen.

Umsätze und Gewinne zeigen tendenziell aufwärts und die Dividenden werden immer wieder in vernünftigem Maß angehoben.

Allerdings sind die Dividenden (blaue Balken im unteren Bild) nur ein Teil der Wahrheit, wenn auch ein erfreulicher.

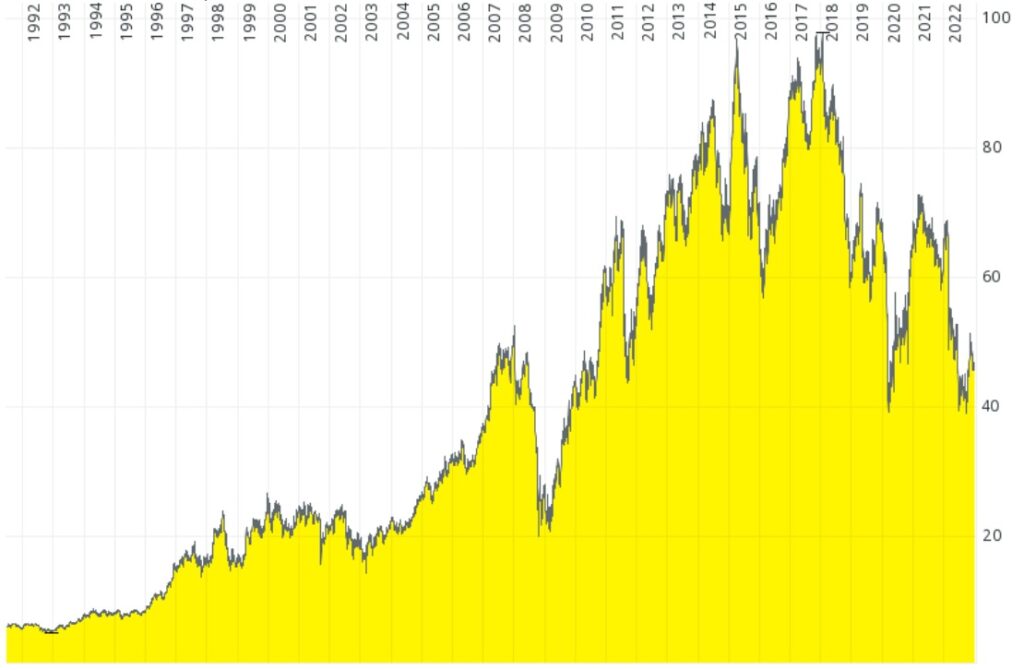

Hier der Kursverlauf über einen sehr langen Zeitraum:

Nun stell dir vor, du hättest viel Geld zum Investieren angespart und dein gesamtes Budget in genau diese Aktie investiert, und zwar Anfang 2018.

Dann hätten deine Aktien im April 2020 nur noch 60% unter dem Kaufpreis notiert.

Bis heute wäre dieser Rückstand noch nicht wieder aufgeholt.

Die Dividendenzahlungen, die seitdem ausgeschüttet wurden, wären zwar ganz nett, aber hätten dieses Loch nur zu einem kleinen Teil gestopft.

Nun könntest du sagen: Jaja, aber wenn ich z. B. jetzt kaufe (Ende 2022), dann kaufe ich auf keinen Fall zum Höchstkurs, denn es ging bereits ganz schön runter.

Ja, das stimmt. Wahrscheinlich ist das Gewinnpotenzial verglichen mit weiterem Risiko jetzt recht hoch. Aber wer weiß das schon?

Nun magst du sagen: Ein seriöses großes Unternehmen wird sich doch immer wieder erholen.

In den meisten Fällen stimmt das, aber was ist, wenn du genau den einen Fall erwischt hast, für den das nicht stimmt?

Schau dir Wirecard an. Diese Aktie war sogar Bestandteil des deutschen Leitindex‘ DAX und täuschte (zu) lange Seriosität vor.

Auch hier hättest du zwischenzeitlich sagen können: Ich nutze die Schwäche, z. B. bei 100 €, um einzusteigen.

Und jetzt? 100% Verlust!

Hier war ja auch Betrug im Spiel!

Stimmt, aber hättest du diesen mit Sicherheit erkannt und noch vor den Behörden reagiert?

Die Lösung: Risiko streuen und trotzdem eine gute Rendite erzielen

So hoch wie in den Beispielen des vorigen Abschnitts sollte das Risiko nicht sein. Also NICHT mit deinem gesamten Anlagekapital – sofern schon nennenswertes vorhanden ist – All-in gehen in nur eine Aktie.

Das Risiko lässt sich senken, indem du dein Investment aufteilst.

Wie lässt sich eine gute Lösung dafür finden?

Einerseits durch Einsatz des gesunden Menschenverstandes, andererseits gibt es dafür Methoden, mit denen sich alles schön in Zahlen ausdrücken lässt.

Fangen wir mit den Zahlen an.

Wie lassen sich Risiko und Rendite überhaupt „messen“?

Risikomaße: maximaler Verlust und Volatilität

Eine gebräuchliche Maßzahl für Risiko habe ich schon angedeutet, und zwar den

maximalen (historischen) kumulativen Verlust (engl. maximum drawdown)

Das ist der größte Absturz von einem Höchstkurz zum nächsten Tiefstkurs, den es jemals gab.

Erinnern wir uns: Bei BASF beträgt dieser bisher etwa 60%, wenn man nur den Kurs und nicht die Dividenden beachtet. Unter Beachtung der Dividenden wäre er kleiner, aber auch noch beträchtlich.

Diese Größe zeigt jedoch nur, was bisher möglich war. Unter Umständen kann es noch schlimmer kommen.

Ein weiteres Risikomaß ist die Volatilität (Schwankungsbreite).

Die wird in Prozent angegeben. Je größer diese Zahl ist, desto mehr schwankt der Preis.

Berechnet wird die Schwankungsbreite auf der Grundlage vergangener Preise. Je nachdem, wie weit zurückliegend die betrachteten Daten sind, spricht man z. B. von der Volatilität (oder Vola) 30 Tage oder 250 Tage (1 Jahr) usw.

Verschiedene Vola-Varianten werden auf den meisten Finanzportalen angegeben.

Bleiben wir beim Beispiel der BASF-Aktie und betrachten die Vola 250 Tage. Das entspricht etwa einem Jahr.

Vola 250 Tage (etwa 1 Jahr): rund 36% (Ende 2022)

Das findet man z. B. bei onvista.de unter „Technische Kennzahlen“.

Diese Zahl weist auf eine relativ große Schwankungsbreite hin.

Zum Vergleich die Angaben zum Deutschen Aktienindex (DAX):

Volatilität 1 Jahr: rund 23%

Und hier von einem global gestreuten Index, dem MSCI World (enthält alle großen Aktien aus den Industrieländern):

Volatilität 1 Jahr: rund 19% (auf EUR-Basis)

Berechnet wird die Volatilität aus den historischen Kursdaten.

Dazu wird die Standardabweichung der täglichen Renditen über einen bestimmten Zeitraum berechnet, z. B. über 250 Tage – das ist die ungefähre Anzahl von Börsentagen im Jahr –, und das Ergebnis auf ein Jahr hochgerechnet.

Für diejenigen, die es genau wissen wollen, ist der folgende Kasten.

Diejenigen, bei denen schon beim flüchtigen Blick auf die Formeln die Darmzotten Polka tanzen, dürfen einfach darunter weiterlesen.

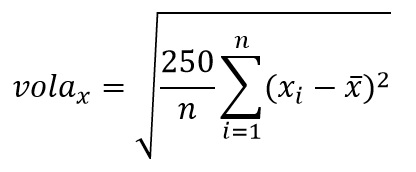

Die Formel für die Standardabweichung:

x̅ = Mittelwert der täglichen Renditen,

wobei jeweils

xi = ki : ki−1 − 1

oder in der stetigen Verzinsungsvariante:

xi = ln (ki : ki−1)

ki sind die täglichen Kurse.

Hochgerechnet auf ein Jahr wird durch Multiplikation mit Wurzel aus 250. Hier die fertige Formel für die Volatilität:

Mit Microsoft Excel geht das relativ leicht zu berechnen, denn es gibt eine vorgefertigte Funktion STABW.N für die Standardabweichung.

Je nachdem, welche Kurse verwendet werden und welcher Zeitraum an Kursen eingesetzt wird, weicht das Ergebnis ab.

Aber es kommt hier nicht auf Genauigkeit an, sondern lediglich auf einen Eindruck von der Schwankungsbreite.

Den Eindruck kann man aber auch bekommen, indem man sich einfach den passenden Chart anschaut.

Renditeberechnung

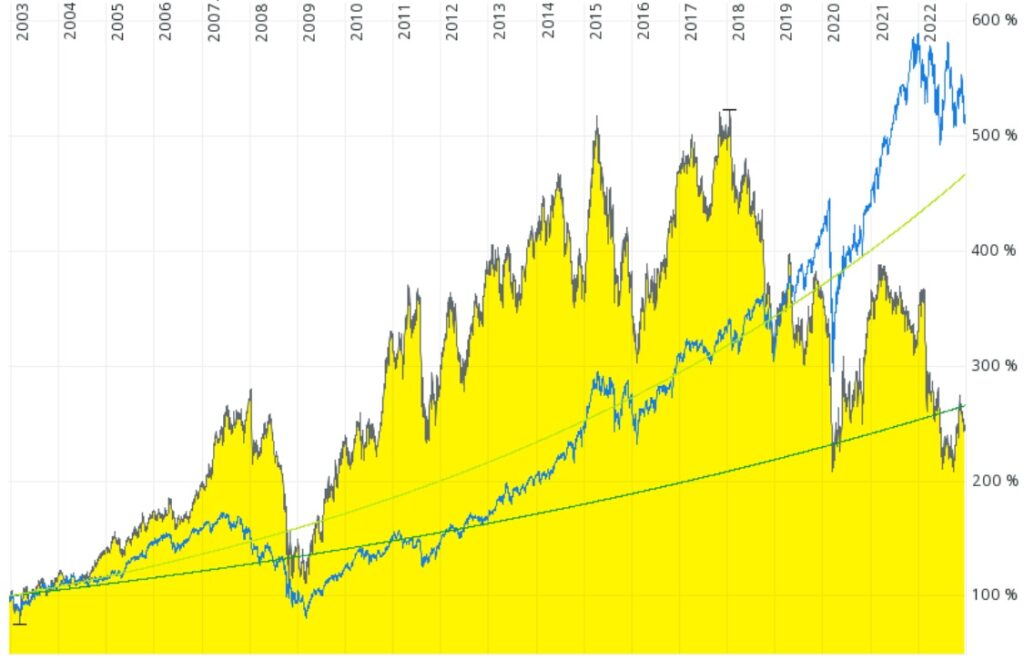

Dafür betrachtet man den Kursverlauf über einen längeren Zeitraum, den man für repräsentativ hält, und berechnet die prozentuale Änderung, welche man auf eine Pro-Jahr-Angabe (p. a. = per annum) umrechnet.

Die Berechnung funktioniert so:

k0 = Startkurs

kn = Endkurs nach n Jahren

Berechnen wir das für BASF über 20 Jahre von Dezember 2002 bis Dezember 2022:

n = 20

Startkurs = 19 €

Endkurs = 46 €

(ungefähr)

r = 0,045 = 4,5%

Der Kurs der BASF-Aktie hat also über die letzten 20 Jahre pro Jahr im Schnitt etwa 4,5% zugelegt.

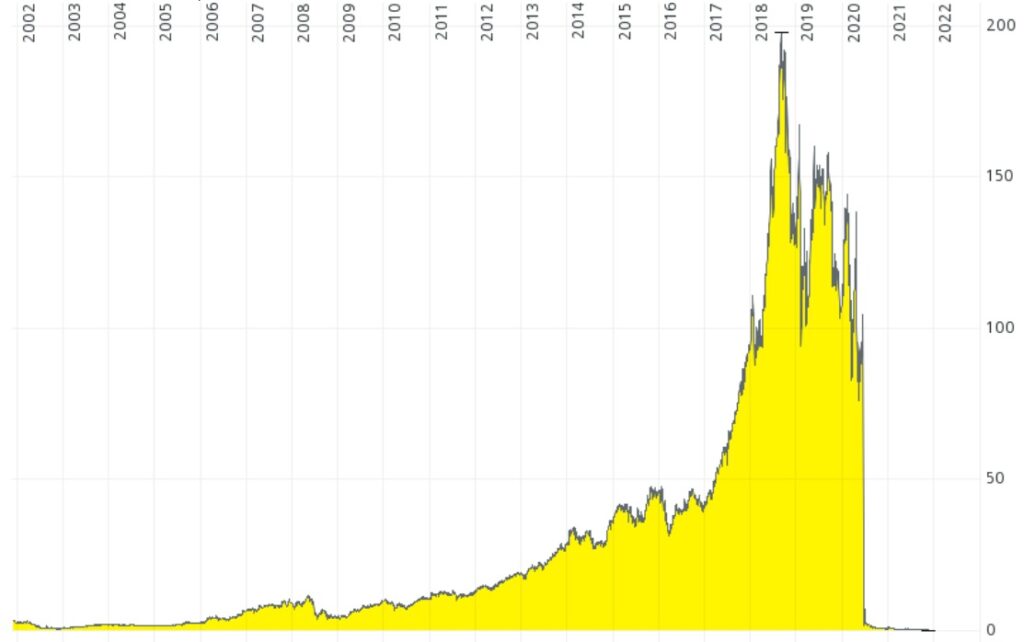

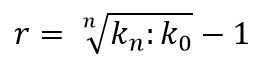

Schauen wir uns im Vergleich dazu den MSCI World Index in EUR an – ebenfalls über 20 Jahre von Dezember 2002 bis Dezember 2022:

Start = 2.297

Ende = 11.031

r = 0,082 = 8,2%

Der MSCI World Index (in EUR) hat über die letzten 20 Jahre pro Jahr im Schnitt rund 8,2% zugelegt.

Der MSCI World Index hat demnach langfristig viel besser rentiert als die BASF-Aktie und das bei geringerem Risiko, wenn wir die Volatilität als Risikomaß betrachten.

Hier das Ganze grob visualisiert mittels einer 5%- bzw. einer 8%-Linie.

Nun gibt es auch Einzelaktien, die viel besser gelaufen sind als BASF. Aber wählt man die richtige?

Anstelle nur eine Aktie zu kaufen ist ein Investment in den MSCI World Index meistens eine bessere Wahl.

Das funktioniert z. B. recht einfach über einen ETF (Exchange Traded Funds).

Hier ein paar Beispiele, herausgefiltert beim ETF-Portal extraETF mit folgenden Parametern:

Aktien, Welt, Indexauswahl: MSCI World, Replikationsart: Physisch, Fondsgröße: größer 1.000 Mio.

Zur Ergebnisliste bei extraETF

Das Sharpe-Ratio – eine Art Rendite-Risiko-Verhältnis

Um zwei Investments zu vergleichen, sollte nicht nur die Rendite, sondern auch das Risiko (in Gestalt der Volatilität) herangezogen werden. Dazu dient das Sharpe-Ratio. So berechnet es sich:

Sharpe-Ratio = (Rendite p. a. – risikofreie Rendite p. a.) : Volatilität

Die risikofreie Rendite lässt sich momentan vernachlässigen, so bekommen wir folgende Sharpe-Ratios für unsere Beispiele

Sharpe-Ratio BASF = 4,5% : 36% = 0,125

Sharpe-Ration MSCI World Index = 8,2% : 19% = 0,43

Es ist nicht verwunderlich:

Für den MSCI World Index fällt das Sharpe-Ratio höher aus als für die BASF-Aktie. Der Index hat ein besseres Rendite-Risiko-Verhältnis und ist damit „die bessere Investition“.

Diversifikation zur Risikominderung

Es bringt schon viel, statt einer Einzelaktie einen breit gestreuten ETF zu kaufen, z. B. über den MSCI World. Das Risiko eines Totalausfalls ist (fast) verschwunden und die Schwankungen sind meistens nicht ganz so stark.

Schlüsselbegriff zur Diversifikation: Korrelation

In mehrere Aktien anstelle nur in eine zu investieren hilft schon, um das Risiko besser zu streuen. Allerdings hilft es nur wenig, wenn es sich dabei um lauter ähnliche Unternehmen handelt, z. B. aus der gleichen Branche.

Am besten ist es, man investiert in Unternehmen, die sich gegenläufig entwickeln.

Extrem vereinfacht dargestellt wird das durch einen Hersteller von Regenschirmen und einen Produzenten von Sonnencreme:

Wenn es regnet, steigt die Aktie der Regenschirm AG und die Aktie der Sonnencreme AG fällt. Wenn die Sonne scheint, ist es genau umgekehrt.

Würde statt der Sonnencreme AG die Aktie der Gummistiefel AG zum Depot mit der Regenschirm AG hinzugefügt, würde das kaum etwas zur Risikostreuung beitragen.

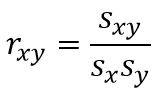

Diese Relation zwischen zwei Assets lässt sich durch den sogenannten Korrelationskoeffizienten ausdrücken. Das ist eine Zahl zwischen -1 und 1.

Dabei sagt 1 aus, dass sich die beiden Assets gleich entwickeln. Bei -1 entwickelt sich das eine genau umgekehrt zum anderen. Ein Korrelationskoeffizient von 0 sagt aus, dass sich die beiden Assets unabhängig voneinander bewegen.

Der Korrelationskoeffizient wird auf der Grundlage historischer Datenreihen berechnet.

Der Vollständigkeit halber gebe ich die Formeln wieder. Wem davon schwindlig wird, der liest einfach nach dem folgenden Kasten weiter.

rxy = Korrelationskoeffizient für zwei Datenreihen (Variablen x und y)

sxy = Kovarianz der Variablen x und y

sx = Standardabweichung der Variablen x

sy = Standardabweichung der Variablen y

Dabei sind:

Standardabweichung:

x̅ = Mittelwert

Kovarianz:

Eingesetzt, gekürzt und weiter aufgelöst:

oder (weiter umgeformt):

In Excel gibt es dafür eine vorgefertigte Funktion KORREL. Diese kann man direkt auf zwei Datenreihen mit historischen Kursen anwenden und erhält den Korrelationskoeffizienten.

Korrelationen von nahe -1 kommen bei den üblichen Assets selten vor. Alles was kleiner als 0,5 ist oder noch näher an 0, vielleicht sogar leicht negativ, ist schon sehr gut.

Selbst wenn zwei Assets einzeln ein relativ hohes Risiko haben, wie z. B. stark schwankende Aktien, bringt eine Korrelation von unter 0,6 schon eine Abmilderung des Gesamtrisikos.

Nun stellt sich die Frage: Welchen Zeitraum sollte man für die betrachteten historischen Kurse der beiden Assets wählen, um den Korrelationskoeffizienten zu berechnen? Was ist hier „üblich“?

Ich weiß darauf keine Antwort. Zu meinem Wertpapierdepot bei der comdirect-Bank wird eine Korrelationsmatrix erzeugt. Darin einbezogen sind jedoch nur die Wertpapiere, zu denen ausreichende Daten für die Berechnung vorhanden sind. Das sind momentan 40 von meinen 60.

Das sieht in etwas so aus (kleiner Ausschnitt):

Alles passt nicht auf den Bildschirm. Für einen Eindruck genügt es. Es sind alle Korrelationen zwischen jeweils zwei Aktien dargestellt.

Ich habe versucht, die Zahlen stichprobenartig mittels Excel nachzuvollziehen. Ich vermute, dass hier ein Zeitraum von etwa einem Jahr oder etwas mehr rückwirkend verwendet wurde.

Portfoliobau mit ETFs nach „wissenschaftlichen“ Gesichtspunkten

Gerd Kommer geht in seinem Buch „Souverän investieren mit Indexfonds und ETFs*“ nach wissenschaftlichen Gesichtspunkten vor und konstruiert Portfolios aus passenden ETFs.

Dazu hat er verschiedene Anlageklassen (Aktien-, Anleihen-, Immobilien-ETFs) betrachtet, vor allem deren potenzielle Renditen, Volatilitäten und Korrelationen untereinander.

Als praktische Umsetzung gibt es Musterdepots, die man bei extraetf.com unter „Musterportfolios / Experten-Portfolios“ ansehen kann.

Zu den Experten-Portfolios bei extraETF

Diese Beispiele sind recht sinnvoll. Du kannst dich davon für den Bau eines eigenen Investmentportfolios inspirieren lassen.

Du kannst das durch Einmalkäufe nachbilden. Möglicherweise erst mit einem Teil deines dafür vorgesehenen Budgets, um zunächst zu testen, wie sich das „anfühlt“.

Du kannst aber auch ETF-Sparpläne über regelmäßige kleinere Beträge einrichten und so nach und nach ein entsprechend strukturiertes Depot aufbauen.

Langfristig wirst du so wahrscheinlich eine recht gute und einfache Lösung finden.

Portfoliobau aus Einzelaktien mittels gesundem Menschenverstand

Diese ganze Rechnerei und „Formelzauberei“ ist bemerkenswert und wer Spaß daran hat, kann damit Excel zum Qualmen bringen.

Du kannst aber auch ein gut diversifiziertes Depot aus Einzelaktien anlegen, ohne überhaupt irgendwelche Volatilitäten oder Korrelationen auszurechnen.

Sorge bei der Auswahl dafür, dass du ein möglichst breites Branchenspektrum abdeckst und wähle Aktien von großen soliden Unternehmen, die gute Zukunftsaussichten haben und die international unterwegs sind.

Schau dir dafür die Wirtschaftsdaten dieser Unternehmen über einen längeren Zeitraum an.

Steigen die Umsätze, die Gewinne, die Cashflows, die Margen usw.? Werden Dividenden in einem gesunden Maß aus den laufenden Gewinnen bezahlt?

Das Starterdepot-Projekt vom Aktienfinder.net zeigt, wie das in der Praxis umgesetzt werden kann:

Alles zum Aktienfinder Starterdepot-Projekt

Noch eine bis zwei Immobilien-Firmen oder REITs würden diesem Depot zwecks Abdeckung des Themas „Immobilien“ gut tun, müssen aber nicht unbedingt sein.

Bausteine für Verzierungen? Exoten-Investments

Wenn du ein solides „Geldanlage-Haus“ hast, kannst du – musst aber nicht – Verzierungen anbringen. Damit meine ich Exoten-Investments in ganz kleinem Umfang.

Das sind spekulativere Dinge.

Zum einen solche, von denen du weißt, dass das Risiko höher ist, dafür aber im Erfolgsfall eine höhere Rendite als Belohnung winkt.

Zum anderen dürfen es sogar Investments sein, von denen gar nicht klar ist, ob es sich überhaupt um lohnende oder ernstzunehmende Investments handelt.

Deshalb ist der investierte Betrag dafür entsprechend klein zu halten, so dass es nicht weh tut, wenn das Ganze in den Gully fließt.

Beispiele: Aktien kleiner (innovativer) Unternehmen, Hochzinsanleihen unsicherer Schuldner, Immobilien-Crowdinvesting-Projekte, Sach-„Investments“ z. B. in LEGO, Wein, Schnaps oder andere Güter, von denen du dir Wertsteigerung versprichst, Musik-Tantiemen, Währungsspekulationen, …

Meine Experimente zur Levermann-Strategie und zum Immobilien-Crowdinvesting und auch meine kleine „Lotto-Alternative-Investition“ über Global Rockstar sehe ich als solche Exoten-Investments an.

Ein paar Worte zu Dividenden / Ausschüttungen

Es gibt Investments, die laufende Erträge bringen und solche, die rein auf Wertsteigerung aus sind. Viele sind eine Mischform aus beidem.

Die Investments mit laufenden Erträgen sind besonders motivierend. Das mit der Wertsteigerung klappt nicht immer gleichmäßig – siehe Volatilität in einem der vorigen Abschnitte.

Laufende Erträge, z. B. Dividenden, werden bei einem gut gestreuten Investment von Jahr zu Jahr auch dann gesteigert, wenn es mit den Börsenpreisen nicht so gut läuft.

Auf der anderen Seite steht die Versteuerung von Ausschüttungen.

Aber die sind für die meisten, die mit dem Vermögensaufbau beginnen, nicht so dramatisch, wie sie oftmals dargestellt werden.

Zunächst gibt es den jährlichen Freibetrag für Kapitalerträge. Den reicht man einmal ein, was online funktioniert, und dann lässt man ihn automatisch verlängern.

Alle Ausschüttungen (übrigens auch realisierte Kursgewinne) bis zu diesem Betrag sind steuerfrei.

Es dauert in der Regel ein paar Jahre, bis man diesen Betrag – der jährlich aufs Neue zur Verfügung steht – durch Dividenden übertrifft.

Danach fällt die Abgeltungsteuer von 25% plus Soli-Zuschlag und ggf. Kirchensteuer an. Wenn man insgesamt kein sehr hohes Einkommen hat, kann man sich einen Teil davon über die Steuererklärung zurückholen.

Ein Argument für Ausschüttungen ist der Effekt, dass sie sich bei Bedarf sehr einfach direkt als Zusatzeinkommen verwenden lassen, ohne Investmentanteile verkaufen zu müssen.

Bei anderen Geldanlagen, die ausschließlich auf Wertsteigerungen basieren, müssen dann erst Teilverkäufe durchgeführt werden, die zu ungünstigen Zeitpunkten nachteilig ausfallen können.

Eine richtig gute Lösung ist meiner Meinung nach eine Mischform aus Anlagen mit und ohne Ausschüttungen.

Ein derartiges Depot kann als Grundbausteine ETFs haben, denn auch die gibt es in ausschüttender und thesaurierender Variante. Bei letzterer werden die Erträge aus den Wertpapieren (Dividenden, Zinsen usw.) direkt wieder angelegt, wodurch die Anteile mehr wert werden.

Es ist möglich, ausschüttende ETFs in der Größenordnung zu halten, dass die jährlichen Ausschüttungen noch unter dem Freibetrag liegen, und den Rest in thesaurierende ETFs zu stecken. So hat man die motivierende Wirkung von Ausschüttungen ohne Steuernachteil. Dazu nutzt man den jährlichen Freibetrag optimal aus.

Auch Aktiendepots lassen sich entsprechend mischen, oder Depots aus ETFs und Einzelaktien. Außerdem ist es denkbar, den Anteil von ausschüttenden Wertpapieren im Laufe der Zeit zu ändern, d. h. „in der Erntephase“ in mehr ausschüttende umzuschichten. Aber dann kostet es doch Steuern, jedoch im Alter hoffentlich weniger.

Zusammenfassung

Zu den anfangs gestellten Fragen:

- Wie sieht ein gutes Investment-Portfolio aus? Gut gestreut und nachvollziehbar.

- Wie wähle ich das für mich richtige Risiko-Maß? Unter Beachtung von Anlagehorizont, Gesamtvermögen, Einkommen, Fähigkeiten, aber vor allem durch Ausprobieren.

- Welche Rendite kann ich dabei erwarten? Bei einem vernünftig diversifizierten Depot im Schnitt um die 7-8% pro Jahr für den risikobehafteten Teil des Portfolios, für den risikolosen Teil keine nennenswerte Rendite.

- Welche Investments kann ich zur Umsetzung nutzen? Als Grundbausteine für den risikolosen Teil: Tages- und Festgeld im Rahmen der gesetzlichen Einlagensicherung, ansonsten kurzfristige Festzinsanleihen an Staaten höchster Bonität, für den Rendite-Teil: Aktien von soliden großen Firmen, darunter Immobilien-Firmen für den Immobilien-Teil. Erst wenn der Großteil der Geldanlage „vernünftig“ konzipiert ist, dürfen ein paar spekulativere „Exoten-Investments“ hinzugenommen werden.

- Wie sollte ich die Investments kombinieren? Zunächst überlegen, welcher Teil des Gesamtportfolios risikolos bleiben soll. Diesen in Tages-, Festgeld und evtl. Anleihen (siehe voriger Punkt) stecken. Den anderen zum Großteil in Aktien solider Firmen (auch Immobilienfirmen) investieren. Dafür sind ETFs oder auch Einzelinvestments geeignet. Eine gute Kombination aus ausschüttenden und wertsteigernden Investments wählen.

Das Ganze ist ein Prozess zum Hineinwachsen. Das kann und sollte ab und zu überdacht und verbessert werden.

Links aus diesem Artikel

- Aktienfinder.net (großartiges Tool zum Auffinden von guten Aktieninvestments)

- Souverän investieren mit Indexfonds und ETFs* (Buch von Gerd Kommer bei Amazon)

- Experten-Portfolios bei extraETF (Musterportfolios aus ETFs, u. a. praktische Beispiele zum Buch von Gerd Kommer – siehe voriger Link)

- Aktienfinder Starter-Depot-Projekt (Bau eines gut gestreuten Sparplan-Portfolios aus Einzelaktien, Quelle: Blog zum Aktienfinder)

- meine Experimente mit Exoten-Investments:

Das könnte dich auch interessieren

- Hüte dich vor dem schwarzen Loch im magischen Dreieck der Geldanlage!

- Steht deine Geldanlage auf einem soliden Fundament aus den richtigen Grundbausteinen?

- Sind Anleihen-ETFs als risikoarmer Depotanteil wirklich sinnvoll?

- Die sieben Anti-Dividenden-Schlümpfe

Mit * gekennzeichnete Links sind Affiliate-Links. Für jeden Abschluss oder Kauf darüber erhalte ich eine kleine Provision, die dich nichts extra kostet.

3 Antworten auf „Wie du ein gutes Investment-Portfolio baust, das dich sowohl gut essen als auch gut schlafen lässt“

Einmal mehr ein super Beitrag! Herzlichen Dank dafür.

Allerdings ist meines Erachtens beim Verwenden des Zitats von André Kostolany und den Faustformeln ziemlich viel Vorsicht walten zu lassen (er lebte in einer anderen Zeit). In der Schweiz ist die langfristige Korrelation zwischen Aktien und Obligationen etwa 0,25. Das Halten von Obligationen führt folglich nicht notwendigerweise zur gesuchten Risikominderung. Da die Sharpe-Ratio für Aktien besser ist als für Obligationen, ist es unter Umständen besser, Aktien mit Cash (Geldmarkt) zu kombinieren.

Soweit ich verstehe, sind Renditen der Deutschen Bundesanleihen gemessen an einem ETF (z.B. IE00B5V94313) auch sinkend, was sich so lange nicht ändern dürfte, wie die EZB gedenkt, die Zinsen anzuheben. Das «gut schlafen» mit Anleihen dürfte also nicht ganz so einfach sein.

Ja, das stimmt. Obiges Zitat, Faustformeln usw. sind zu starke Vereinfachungen.

Zum risikoarmen Teil (Anleihen usw.) werde ich noch einen extra Beitrag schreiben.