Stand vom 31.10.2025. (Gestartet am 01.01.2021.)

Eine Auswertung ist erst wieder am kommenden Wochenende dran. Heute aktualisierte Zahlen und Chart.

Dieses Experiment ist ein kleiner spielerischer Teil in einem Gesamtinvestment aus vernünftigen Grundbausteinen.

Ich halte diese Strategie für einen kleinen Teil der Geldanlage für geeignet, und zwar für Small Caps.

Nach wie vor würde ich persönlich nach diesem System jedoch keine großen Summen riskieren.

Alle 14 Tage verwende ich ein eigenes Levermann-Tool und den Aktien.guide* für die Auswertungen.

Inhalt

Aktuelles

Stand vom 31.10.2025 (gestartet am 01.01.2021)

Wertentwicklung Levermann-Depot

| Kurswert Depot: | 19.430,15 € |

| Bargeld: | 920,99 € |

| Gesamtwert: | 20.351,14 € |

| Anfangsinvestition (01.01.2021): | 15.000,00 € |

| Wertentwicklung absolut: | +5.351,14 € |

| Wertentwicklung prozentual: | +35,7% |

Zum Vergleich: Benchmark-Depot aus einem ETF

| Gesamtwert: | 15.570,59 € |

| Wertentwicklung absolut: | +570,59 € |

| Wertentwicklung prozentual: | +3,8% |

Verlauf bis jetzt im Chart

Aktuelle Depot-Übersichten

Stand: 31.10.2025

Levermann-Depot

| Aktie | Anzahl | Kaufpreis | Wert aktuell |

|---|---|---|---|

| ALZCHEM | 33 | 808,90 | 5.497,80 |

| BASTEI LÜBBE | 150 | 989,50 | 1.314,00 |

| CENTROTHERM | 160 | 905,65 | 816,00 |

| DEUTSCHE ROHSTOFF | 35 | 1.003,64 | 1.662,50 |

| EINHELL | 24 | 1.339,00 | 1.972,80 |

| ELMOS SEMICONDUCTOR | 13 | 992,40 | 1.063,40 |

| ENVITEC BIOGAS | 31 | 1.002,10 | 573,50 |

| ERNST RUSS | 160 | 1.214,29 | 1.104,00 |

| KSB | 1 | 687,00 | 935,00 |

| MASTERFLEX | 105 | 1.023,40 | 1.428,00 |

| MLP | 125 | 962,65 | 888,75 |

| PROCREDIT | 110 | 1.039,69 | 851,40 |

| UZIN UTZ | 18 | 1.365,40 | 1.323,00 |

| Depot | 13.333,62 | 19.430,15 | |

| Cash | 920,99 | ||

| gesamt | 20.351,14 |

Benchmark-Depot

| ETF | Anzahl | Kaufpreis | Wert aktuell |

|---|---|---|---|

| Amundi SDAX UCITS ETF Dist (LU2611732475) – vorher Lyxor SDAX (DR) UCITS ETF – I EUR DIS (LU0603942888) | 115 | 14.986,80 | 15.111,00 |

| Cash (Rest plus Ausschüttungen) | 459,59 | ||

| gesamt | 15.570,59 |

Transaktionen im Levermann-Depot

| Transaktion | Cash-Änderung | realisiert |

|---|---|---|

| 01.01.2021 Startwert Cash | +15.000,00 | 0,00 |

| 01.01.2021 Pseudo-Kauf * DERMAPHARM | -1.367,04 | |

| 01.01.2021 Pseudo-Kauf * FINLAB | -1.250,80 | |

| 01.01.2021 Pseudo-Kauf * MUTARES | -1.397,30 | |

| 01.01.2021 Pseudo-Kauf * PROCREDIT | -1.341,00 | |

| 11.01.2021 Kauf ALZCHEM | -1.239,00 | |

| 11.01.2021 Kauf VIB VERMÖGEN | -1.232,19 | |

| 25.01.2021 Kauf HELMA EIGENHEIMBAU | -1.212,00 | |

| 08.02.2021 Kauf CR CAPITAL | -1.152,80 | |

| 08.03.2021 Kauf VILLEROY & BOCH | -1.207,00 | |

| 22.03.2021 Kauf CLIQ DIGITAL | -1.191,00 | |

| 31.03.2021 Dividende VILLEROY & BOCH | +32,40 | +32,40 |

| 06.04.2021 Kauf A.S. CRÉATION TAP. | -1.198,29 | |

| 03.05.2021 Kauf BET-AT-HOME.COM | -1.203,00 | |

| 04.05.2021 Dividende CLIQ DIGITAL | +12,53 | +12,53 |

| 11.05.2021 Dividende A.S. CRÉATION TAP. | +31,80 | +31,80 |

| 18.05.2021 Dividende ALZCHEM | +31,19 | +31,19 |

| 21.05.2021 Dividende BET-AT-HOME.COM | +47,86 | +47,86 |

| 26.05.2021 Dividende MUTARES | +98,28 | +98,28 |

| 01.06.2021 Dividende PROCREDIT | +23,85 | +23,85 |

| 28.06.2021 Dividende DERMAPHARM | +21,12 | +21,12 |

| 28.06.2021 Verkauf VIB VERMÖGEN | +1.526,00 | +293,81 |

| 28.06.2021 Kauf EINHELL GERMANY | -1.339,00 | |

| 07.07.2021 Dividende HELMA EIGENHEIM. | +28,36 | +28,36 |

| 26.07.2021 Verkauf BET-AT-HOME.COM | +804,20 | -398,80 |

| 26.07.2021 Kauf HORNBACH HOLDING | -1.247,20 | |

| 23.08.2021 Verkauf CLIQ DIGITAL | +827,35 | -363,65 |

| 23.08.2021 Verkauf FINLAB | +1.273,30 | +22,50 |

| 23.08.2021 Kauf FCR IMMOBILIEN | -1.105,89 | |

| 23.08.2021 Kauf NEW WORK | -1.031,89 | |

| 20.09.2021 Verkauf NEW WORK | +883,00 | -148,89 |

| 20.09.2021 Kauf CEOTRONICS | -925,40 | |

| 24.09.2021 Dividende CR CAPITAL | +51,00 | +51,00 |

| 11.10.2021 Verkauf Bezugsrechte MUTARES | +26,26 | +26,26 |

| 10.11.2021 Dividende CEOTRONICS | +18,12 | +18,12 |

| 15.11.2021 Verkauf A.S. CRÉATION TAP. | +962,60 | -235,69 |

| 15.11.2021 Kauf STRATEC | -944,49 | |

| 13.12.2021 Dividende PROCREDIT | +46,38 | +46,38 |

| 24.01.2022 Verkauf PROCREDIT | +1.227,80 | -113,20 |

| 24.01.2022 Kauf FUNKWERK | -1.209,40 | |

| 04.04.2022 Verkauf DERMAPHARM | +1.426,37 | +59,33 |

| 04.04.2022 Kauf ERNST RUSS | -1.214,29 | |

| 06.04.2022 Dividende VILLEROY & BOCH | +58,90 | +58,90 |

| 19.04.2022 Verkauf STRATEC | +763,00 | -181,49 |

| 19.04.2022 Kauf PROGRESS-WERK OBERKIRCH | -1.185,00 | |

| 02.05.2022 Verkauf MUTARES | +1.875,35 | +478,05 |

| 02.05.2022 Kauf KSB VZ. | -1.159,00 | |

| 10.05.2022 Dividende KSB VZ. | +27,07 | +27,07 |

| 10.05.2022 Dividende ALZCHEM | +40,50 | +40,50 |

| 10.05.2022 Dividende PROGRESS-WERK OBERKIRCH | +41,97 | +41,97 |

| 23.05.2022 Dividende FCR IMMOBILIEN | +23,20 | +23,20 |

| 29.06.2022 Dividende EINHELL | +15,31 | +15,31 |

| 06.07.2022 Dividende HELMA EIGENHEIM. | +31,66 | +31,66 |

| 11.07.2022 Dividende CR CAPITAL | +85,00 | +85,00 |

| 11.07.2022 Dividende FUNKWERK | +26,50 | +26,50 |

| 13.07.2022 Dividende HORNBACH HOLDING | +22,97 | +22,97 |

| 25.07.2022 Kauf RINGMETALL | -1.005,39 | |

| 23.08.2022 Verkauf ALZCHEM | 999,50 | -239,50 |

| 23.08.2022 Kauf GESCO | -1.017,99 | |

| 29.08.2022 Dividende GESCO | +28,14 | +28,14 |

| 09.11.2022 Dividende CEOTRONICS | +22,65 | +22,65 |

| 15.11.2022 Verkauf KSB VZ. | +983,00 | -176,00 |

| 15.11.2022 Verkauf HELMA EIGENHEIM | +456,75 | -755,25 |

| 15.11.2022 Kauf ELMOS SEMICONDUCTOR | -1.015,00 | |

| 20.02.2023 Verkauf RINGMETALL | +864,50 | -140,89 |

| 20.02.2023 Kauf WACKER NEUSON | -1.012,89 | |

| 03.04.2023 Verkauf CEOTRONICS | 862,20 | -63,20 |

| 03.04.2023 Kauf AMADEUS FIRE | -1.096,60 | |

| 17.04.2023 Verkauf FCR IMMOBILIEN | +1.316,00 | +210,11 |

| 17.04.2023 Kauf KNAUS TABBERT | -1.049,80 | |

| 26.04.2023 Dividende VILLEROY & BOCH | +70,68 | +70,68 |

| 15.05.2023 Dividende ELMOS SEMICOND. | +9,94 | +9,94 |

| 15.05.2023 Dividende PROGRESS-WERK O. | +46,17 | +46,17 |

| 22.05.2023 Dividende AMADEUS FIRE | +26,50 | +26,50 |

| 31.05.2023 Dividende WACKER-NEUSON | +36,81 | +36,81 |

| 01.06.2023 Dividende KNAUS TABBERT | +24,30 | +24,30 |

| 13.06.2023 Verkauf HORNBACH HOLDING | +905,60 | -341,60 |

| 13.06.2023 Kauf DEUTSCHE ROHSTOFF | -1.003,64 | |

| 15.06.2023 Dividende GESCO | +28,71 | +28,71 |

| 19.06.2023 Dividende ERNST RUSS | +32,00 | +32,00 |

| 28.06.2023 Dividende EINHELL | +17,09 | +17,09 |

| 04.07.2023 Dividende DEUTSCHE ROHSTOFF | +33,49 | +33,49 |

| 07.07.2023 Dividende FUNKWERK | +39,76 | +39,76 |

| 25.08.2023 Dividende CR ENERGY (CR CAPITAL) | +62,58 | +62,58 |

| 06.09.2023 Verkauf ELMOS SEMICONDUCTOR | +1.218,80 | +203,80 |

| 06.09.2023 Kauf SCHLOSS WACHENHEIM | -1.003,00 | |

| 19.10.2023 Kauf CROPENERGIES | -934,30 | |

| 21.11.2023 Dividende SCHLOSS WACHENHEIM | +26,50 | +26,50 |

| 28.11.2023 Verkauf WACKER NEUSON | +815,00 | -197,89 |

| 28.11.2023 Kauf ALZCHEM | -808,90 | |

| 22.02.2024 Verkauf CROPENERGIES | +1.246,37 | +312,07 |

| 04.03.2024 Kauf BASTEI LÜBBE | -989,50 | |

| 08.04.2024 Verkauf GESCO | +679,40 | -338,59 |

| 08.04.2024 Verkauf KNAUS TABBERT | +956,60 | -93,20 |

| 08.04.2024 Kauf KSB | -687,00 | |

| 08.04.2024 Kauf ELMOS SEMICONDUCTOR | -992,40 | |

| 17.04.2024 Dividende VILLEROY&BOCH | +61,85 | +61,85 |

| 07.05.2024 Verkauf SCHLOSS WACHENHEIM | +911,00 | -92,00 |

| 07.05.2024 Kauf PROCREDIT | -1.039,69 | |

| 10.05.2024 Dividende ALZCHEM | +29,16 | +29,16 |

| 14.05.2024 Dividende KSB | +19,40 | +19,40 |

| 18.05.2024 Dividende AMADEUS FIRE | +29,45 | +29,45 |

| 21.05.2024 Dividende ELMOS SEMICONDUCTOR | +8,14 | +8,14 |

| 05.06.2024 Verkauf AMADEUS FIRE | +1.096,60 | -215,60 |

| 05.06.2024 Kauf PHARMASGP | -996,00 | |

| 07.06.2024 Dividende PROCREDIT | +51,83 | +51,83 |

| 11.06.2024 Dividende PWO | +48,95 | +48,95 |

| 21.06.2024 Dividende DEUTSCHE ROHSTOFF | +45,10 | +45,10 |

| 01.07.2024 Dividende PHARMASGP | +43,06 | +43,06 |

| 03.07.2024 Dividende EINHELL | +17,08 | +17,08 |

| 05.07.2024 Dividende FUNKWERK | +19,88 | +19,88 |

| 09.07.2024 Dividende ERNST RUSS | +160,00 | +160,00 |

| 14.08.2024 Verkauf CR ENERGY (CR CAPITAL) | +811,72 | -341,08 |

| 14.08.2024 Kauf MASTERFLEX | -1.023,40 | |

| 16.09.2024 Dividende BASTEI-LÜBBE | +33,13 | +33,13 |

| 25.09.2024 Verkauf FUNKWERK | +666,20 | -543,20 |

| 25.09.2024 Kauf ENVITEC BIOGAS | -1.002,10 | |

| 31.03.2025 Verkauf PWO | +1.072,80 | -112,20 |

| 31.03.2025 Kauf MLP | -962,65 | |

| 13.05.2025 Dividende KSB | +19,51 | +19,51 |

| 13.05.2025 Dividende ALZCHEM | +43,74 | +43,74 |

| 14.05.2025 Dividende VILLEROY & BOCH | +53,01 | +53,01 |

| 20.05.2025 Dividende ELMOS SEMICONDUCTOR | +9,58 | +9,58 |

| 28.05.2025 Dividende ERNST RUSS | +23,56 | +23,56 |

| 10.06.2025 Dividende PROCEDIT | +47,78 | +47,78 |

| 10.06.2025 Verkauf VILLEROY & BOCH | +1.381,60 | +174,60 |

| 10.06.2025 Kauf CENTROTHERM | -905,65 | |

| 17.06.2025 Dividende MASTERFLEX | +20,88 | +20,88 |

| 20.06.2025 Dividende DEUTSCHE ROHSTOFF | +51,54 | +51,54 |

| 30.06.2025 Dividende MLP | +45,00 | +45,00 |

| 01.07.2025 Dividende PHARMASGP | +1,59 | +1,59 |

| 09.07.2025 Dividende EINHELL | +26,51 | +26,51 |

| 09.07.2025 Dividende ENVITEC BIOGAS | +11,41 | +11,41 |

| 08.09.2025 Verkauf PHARMASGP | +1.280,07 | +284.07 |

| 08.09.2025 Kauf UZIN UTZ | -1.365,40 | |

| 22.09.2025 Dividende BASTEI-LÜBBE | +39,76 | +39,76 |

* Pseudo-Kauf: Diese Aktie habe ich einfach aus dem ersten Levermann-Experiment im Depot gelassen und den Wert vom Jahresende 2020 als Kaufwert für das neue Experiment angesetzt. Den Cash-Bestand habe ich so angepasst, dass zusammen mit den Pseudo-Käufen genau 15.000 € herauskommen.

Erläuterungen zur Levermann-Strategie

Grundlagen zum Nachschlagen: Levermann-Strategie kurzgefasst – das Original

Meine Modifikationen: Meine Anpassungen der Levermann-Strategie

Fertige Auswertungen: Aktien.guide*

Levermann-Experiment 2.0 im Vergleich zum ersten Experiment

Untersuchungen nach meinem ersten Levermann-Experiment:

Levermann-Strategie und wie sie funktionieren kann

Das Vorgänger-Experiment Levermann-Depot 2016 bis 2020

Fünf Jahre lang habe ich die Levermann-Strategie getestet – zuerst mit überwiegend Aktien kleiner Unternehmen, dann kamen immer mehr große hinzu.

Es war ebenfalls ein Echtgeld-Experiment – abseits von meinen sonstigen Investments – mit einem Betrag, der mir nicht wehgetan hätte, wäre das Ganze total schiefgegangen.

Ich bin dabei relativ nahe am Original geblieben bis auf kleine Anpassungen, und zwar:

Strategieanpassungen

- Eine andere KGV-Variante verwendet (historische KGVs hinzugezogen), wodurch die Strategie nicht so empfindlich auf Kursschwankungen reagiert.

- Die Punktevorgaben zum Kauf und Verkauf generell auf 7 bzw. 3 festgelegt, egal ob es sich um große, mittlere oder kleine Unternehmen handelt.

- In Ausnahmefällen auch den Kauf ab 6 Punkten zugelassen, und zwar wenn Berichtstermine des Unternehmens nicht verfügbar sind.

Die drei Änderungen sind aus der Praxis heraus entstanden und haben sich bewährt.

Sonstige Erfahrungen

Ansonsten habe ich die Sache stur durchgezogen, sogar direkt nach dem Corona-Crash im Frühjahr 2020 die dann generierten Verkaufssignale ohne Rücksicht auf Verluste streng verfolgt.

Ich wollte diesen Stresstest. Das stellte sich im Nachhinein als keine so gute Idee heraus.

Am Ende bin ich zwar mit Gewinn rausgegangen. Dieser war jedoch deutlich niedriger als ihn ein völlig passives Vergleichsdepot in der gleichen Zeit gebracht hätte.

Das lag vor allem daran, dass die Levermann-Strategie nach dem Crash massenweise Verkaufssignale und keine neuen Käufe generierte.

So war mein Depot zunächst fast leer und konnte nicht sofort von der darauffolgenden allgemeinen Aufwärtsbewegung profitieren.

Es mussten zunächst wieder neue Aktien mit ausreichenden Levermann-Punkten gefunden werden. Das hat ein wenig gedauert und Performance gekostet.

Der gesamte Verlauf des ersten Experimentes

Hier ist der Artikel zum Abschluss meines ersten Fünf-Jahres-Experimentes. Dieser enthält Performance-Zahlen zu allen Zwischenperioden:

Fünf Jahre Experiment Levermann-Depot – Endstand

Sämtliche Transaktionen des ersten Experimentes

| Jahr | PDF-Datei |

| 2016 | Levermann-Transaktionen 2016.pdf |

| 2017 | Levermann-Transaktionen 2017.pdf |

| 2018 | Levermann-Transaktionen 2018.pdf |

| 2019 | Levermann-Transaktionen 2019.pdf |

| 2020 | Levermann-Transaktionen-2020.pdf |

Noch mehr in Buchform

Das Original:

Der entspannte Weg zum Reichtum *

(S. Levermann)

(Die mit * markierten Titel verlinken zu Amazon. Als Amazon-Partner verdiene ich an qualifizierten Käufen.)

Über den Tellerrand geschaut: Das längste echte Levermann-Experiment

Die längste Echtgeld-Version der Levermann-Strategie, die ich kenne, ist das wikifolio von Stephan Pflug alias Leise:

Qualität, angelehnt an Susan Levermann

Es läuft seit Ende 2012. Am Chartverlauf sieht man, dass es auch darin Phasen über mehrere Jahre gibt, in denen es seitwärts bis abwärts gegangen ist.

Auch starke Rücksetzer hat es gegeben. Die durchschnittliche Performance ist jedoch noch immer sehr gut.

Überlegungen Archiv

24.02.2024: Ein Verkauf außer der Reihe

Bei CropEnergies gibt es eine besondere Situation:

Die Südzucker AG möchte CropEnergies übernehmen und dann von der Börse nehmen. So hatte sie mit einer Frist zum 16.02.2024 angeboten, pro CropEnergies-Aktie 11,50 € zu zahlen. In dem Fall wären die Aktien zunächst gegen nicht handelbare getauscht worden.

Ich war auf dieses Angebot nicht eingegangen und habe die Frist verstreichen lassen.

Nun habe ich aber am letzten Donnerstag, 22.02.2024, meine Aktien doch noch ganz normal über die Börse verkauft. Ich hatte eine Limit-Order angelegt, die nur knapp unter den gebotenen 11,50 € lag, und die ist ausgeführt worden.

Was habe ich mir dabei gedacht?

Ich habe den Kursverlauf für diese Aktie beobachtet. Seit dem Übernahmeangebot stieg die Aktie auf um die 11,50 € nach oben und verharrte dort ungefähr.

Nachdem die Frist verstrichen war, d. h. am Montag und Dienstag danach, bewegte sie sich etwas darunter, aber nicht so viel.

Ich habe darüber nachgedacht, welche Käufer an der Börse momentan CropEnergies-Aktien kaufen:

Zum ersten kann das natürlich Südzucker sein, denn die wollen ja möglichst alle oder fast alle Aktien haben, so dass sie den Rest der Aktionäre per Squeeze-out abfinden können.

Zum zweiten können das Spekulanten sein, die hoffen, bei einem anstehenden Squeeze-out, der wohl sehr wahrscheinlich ist, nach kurzer Zeit dafür eine Abfindung bekommen, die etwas höher ist als der von ihnen bezahlte Preis.

Zum dritten können das aber auch ahnungslose Anleger sein.

Ich habe mir nun überlegt, dass ich lieber bei 11,40 € pro Aktie den Deckel drauf mache und nächste Woche, wenn wieder die übliche Levermann-Auswertung ansteht, nach einer neuen Investmentmöglichkeit im Rahmen dieser Strategie suche.

Das hat zwei Vorteile gegenüber dem Abwarten:

Erstens ist der Verlusttopf für dieses Spiel bisher groß genug, dass der Verkaufsgewinn keine Steuern kostet.

Zweitens ist es nur unwesentlich weniger Erlös als bei Annahme des Angebotes von Südzucker herausgekommen wäre. Aber so steht mir das Geld sofort zur Verfügung.

30.12.2023: Jahresendstand – nach 3 Jahren gleichauf mit der Benchmark

Es sind momentan 13 Aktien im Levermann-Depot. Es hat zwischendrin ganz schön hin und her gewechselt. (Siehe weiter unten „Transaktionen“.)

Als Vergleich habe ich ein Depot mit nur einem SDAX-ETF zugrunde gelegt. Ich finde das passend, weil mein Levermann-Depot in Small Caps aus Deutschland investiert.

Das bisherige Ergebnis: Die beiden Depots liegen nach drei Jahren nun ziemlich gleichauf. Beide sind etwa 11% im Minus.

Nur dass das Depot nach der Levermann-Strategie mehr Arbeit gemacht hat als ein Depot mit nur einem ETF.

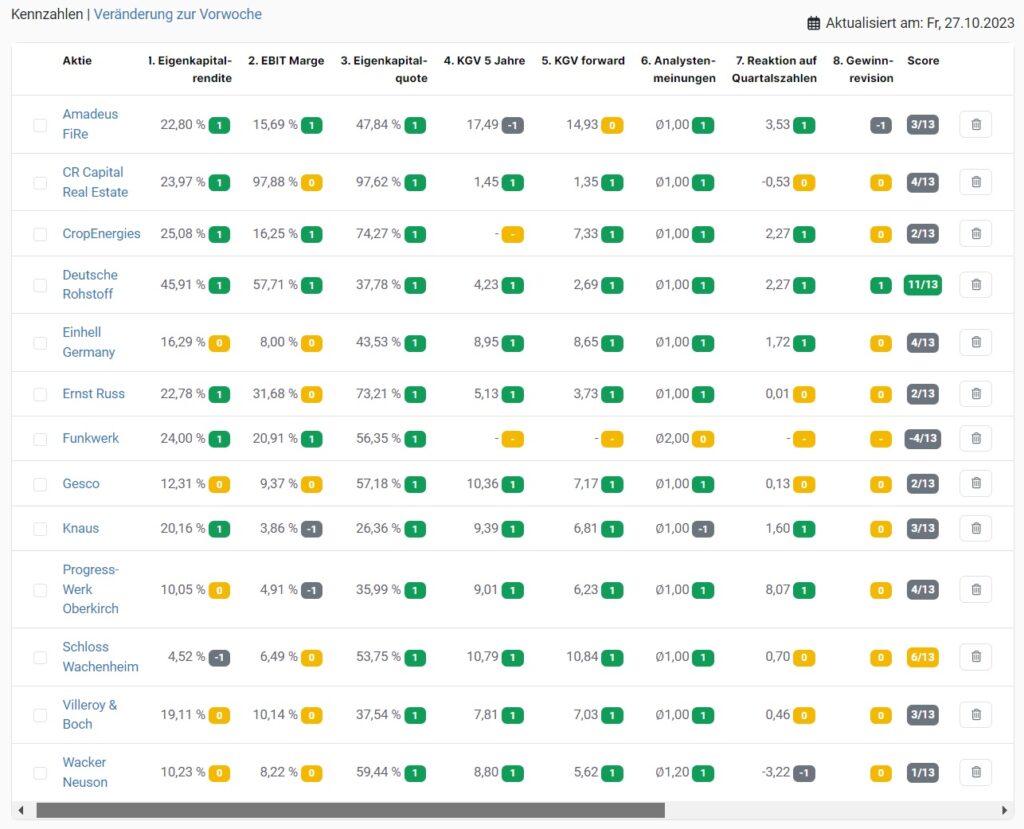

27.10.2023: Wie Abweichungen zum Aktien.guide entstehen

Es ist wieder Auswertungswochenende.

Heute zeige ich mein Portfolio mal aus der Sicht des Aktien.guide* und erkläre, welche Abweichungen es zu meinem Auswertungstool gibt und wodurch sie zustande kommen.

Es gibt nämlich kein absolutes Richtig oder Falsch bei dieser Strategie, sondern immer ein paar Kriterien, die Auslegungssache sind.

Ich habe mir im Aktien.guide ein Portfolio zu diesem Experiment angelegt. So sieht es aus:

Alle Einzelkriterien passen nicht auf einen Bildschirm. Man muss scrollen. Aber rechts sieht man jeweils den Gesamt-Score. Für einen Eindruck reicht der Screenshot.

Der Levermann-Score aus dem Aktien.guide* stimmt meistens mit der zweiten der vier Auswertungsvarianten meines eigenen Levermann-Excel-Tools überein.

Aber manchmal gibt es große Abweichungen. Diesmal sind es vor allem folgende und das sind die Gründe dafür:

CropEnergies: Der Aktien.guide hat keine Zahlen für die Gewinnschätzungen für die nächsten Geschäftsjahre. Dadurch fehlen Daten für die Berechnung von zwei Kriterien (KGV 5 Jahre und Gewinnwachstum). Wenn ein Kriterium im Aktien.guide nicht berechnet werden kann, vergeben sie dort sicherheitshalber -1 Punkt. Ich habe jedoch Zahlen, um diese beiden Kriterien zu berechnen und sie bekommen beide jeweils +1 Punkt. So kommt schon eine Abweichung von 4 Punkten zustande. Ein weiterer Punkt kommt bei den Gewinnrevisionen heraus. Die Schätzung für das nächste Geschäftsjahr wurde in meinen Daten signifikant angehoben. In den Daten des Aktien.guide fehlt sie. Deshalb habe ich hier +1 Punkt, der Aktien.guide nur 0. So kommt es, dass CropEnergies beim mir 7 Punkte hat und nicht nur 2 wie beim Aktien.guide.

Funkwerk: Hier verhält es sich ähnlich. Dadurch hat Funkwerk bei mir nicht -4, sondern immerhin noch 3 Punkte.

Ernst Russ: Im Aktien.guide ist dieses Unternehmen als Finanzwert eingestuft. Dadurch kommen automatisch 0 Punkte für die EBIT-Marge heraus. Das ist in der Originalstrategie so gedacht, weil eine EBIT-Marge bei Finanzwerten keinen Sinn macht. Ich stufe Ernst Russ nicht als Finanzwert ein, denn sie bieten schließlich nicht nur Finanzdienstleistungen wie eine Bank. Ein Großteil wird durch Logistikleistungen erzielt und da ist eine EBIT-Marge durchaus sinnvoll.

Obwohl einige Aktien aufgrund der niedrigen Punktezahl (unter 4) verkauft werden müssten, lasse ich alles, wie es ist. Warum?

Ich experimentiere mit dieser Strategie schon recht lange herum. vor diesem Experiment (Version 2.0) hatte ich das fünf Jahre lang relativ streng nach der Original-Strategie praktiziert.

Bei der Auswertung danach hatte ich festgestellt, dass das System vor allem in Aufwärtsphasen gut funktioniert und man in Abwärtsphasen oder Crash-Situationen (damals Corona-Crash) am besten die Füße stillhalten sollte.

Siehe auch dieser Artikel:

Levermann-Strategie und wie sie funktionierten kann

Momentan würde ich eine Aktie nach der anderen verkaufen müssen und es wären nicht genügend neue zum Austausch vorhanden.

Ich bin der Meinung, momentan ist so eine Phase zum Stillhalten. Deshalb lasse ich zunächst alles so, aber beobachte weiter.

09.09.2022: Anders überlegt: kein Kauf von CLIQ Digital

Obwohl die Aktie Kaufpunktezahl hatte, habe ich sie nicht gekauft. Gründe:

Ich habe mir CLIQ Digital aus Kundensicht angeschaut. Das heißt, ich hab’s versucht.

Wenn man in die Suchmaschine aller Suchmaschinen „CLIQ Digital“ eingibt, findet man ab dem zweiten Treffer nur noch Informationen zur Aktie – irgendwie seltsam!

Der erste Treffer führt immerhin zu CLIQ Digital selbst. Aber wer da erwartet, eine etwas genauere Vorstellung von deren Angebot zu bekommen, wird bitter enttäuscht.

Stattdessen bin ich auf ein Video zur Strategie der Firma gestoßen. Es wirkt auf mich wie Schmierentheater und ein wenig wie Teleshopping der 1990er Jahre.

Irgendwie machen die alles. Das ist ihr USP: Alles aus einer Hand!

Für mich klingt das eher nach: Alles ein bisschen und nichts richtig.

Ich will den Jungs nichts unterstellen. Trotzdem frage ich mich: Könnte es sein, dass die nur so tun als ob, um die Aktie hochzutreiben und dann selbst abzusahnen?

Ich weiß auch nicht, wie belastbar deren Zahlen sind. Angeblich haben sie über 1,7 Millionen Mitgliedschaften und ihre Gewinne steigen rasant. Ich glaube das einfach nicht.

Ich bin nicht die Einzige, die zweifelt. Mehrere meiner Newsletter-Abonnenten haben mir einen Podcast zum Thema verlinkt – Dankeschön!

Darin nehmen zwei Online-Marketing-Experten CLIQ Digital unter die Lupe und stoßen ebenfalls auf Unstimmigkeiten.

Hier der Podcast: Doppelgänger Tech Talk – Episode 173

Deren Betrachtungen sind noch tiefgreifender als meine schnellen Eindrücke.

Aber mir genügen schon meine eigenen dilettantischen Gedanken. Ich lasse lieber die Finger von CLIQ Digital, auch wenn sie eine hohe Levermann-Bewertung haben.

Da es in diesem Spiel keine weitere Kaufmöglichkeit gab, habe ich alles so gelassen, wie es war.

Disclaimer

Das hier ist keine Anlageberatung, sondern nur ein Spiel. Ich empfehle weder meine Transaktionen zum Nachmachen noch das genannte wikifolio-Zertifikat zum Kauf.

Mit * gekennzeichnete Links sind Provisionslinks.

20 Antworten auf „Experiment Levermann-Depot 2.0: Stand vom 31.10.2025“

Danke Petra. Dein Artikel ist sehr ausführlich und lehrreich. Ich kenne einen, der diese Strategie seit langem umsetzt und er hatte in der Corina-Phase seine Verluste minimiert, stieg dann Stück für Stück wieder ein und ist besser als der Markt. Wie viel Zeit wendest Du da wöchentlich oder monatlich auf?

Ich teste das ja schon seit Jahren und hatte vorher auch schon ein ähnliches Experiment durchgeführt. Da hatte ich sehr viel Zeit hineingesteckt, zumal ich mir die Strategie erschlossen habe.

Das jetzige Spiel läuft eher so nebenbei.

Ich habe auch die Erfahrung gemacht, dass diese Strategie in Abwärtsphasen nicht so gut funktioniert, sondern eher für Aufwärtsphasen geeignet ist und sie deswegen entsprechend angepasst. Bei mir heißt es deshalb: Im Zweifelsfalle besser nichts tun.

Dennoch gibt es einfachere Strategien mit besserem Verhältnis Nutzen zu Aufwand.

Hi Petra,

schon sehr lange lese ich deinen Blog – vielen Dank an der Stelle für dein Engagement.

Ich möchte auch meine 5ct zum Thema Levermann-Strategie beitragen. Denn auch ich nutze sie, aber anders als gedacht. Dazu am Ende mehr.

Doch zunächst ein paar Worte zu meiner persönlichen Strategie. Apropos: Eine klare Strategie mit klaren Regeln am Start zu haben, halte ich für das Beste was man tun kann. Sie wirkt Emotionen entgegen, was unstrittig eine gute Sache ist, wenn man an der Börse aktiv ist.

Meine Strategie für mein „Rentenlücken-Depot“ kurz umrissen:

– nur Dividendentitel

– Pro Sektor drei bis fünf Aktien

– Sektoren sind unterschiedlich gewichtet (wie, kann ich bei Interesse erklären.

– Buy and hold

Und diese 10 Kriterien lege ich bei der Auswahl der Aktien an:

Ich vergebe Punkte für 10 Kriterien die ich an Dividendenaktien habe. Pro erfülltem Kriterium gibt es einen Punkt.

1. Payout Ratio <75% pro Jahr über drei Jahre

2. Equity Debt (Verschuldungsrate) 6% pro Jahr über 10 Jahre

4. Return on Sale (Umsatzrendite) >5% pro Jahr über drei Jahre

5. Equitiy Ratio (Eigenkapitalquote) >=30%

6. Return on Equity (Eigenkapitalrendite) >=15%

7. PE Ratio (KGV) < als KGV des Sektors aus der die Aktie stammt

8. PFCF Ratio (KCV) 5% pro Jahr über drei Jahre

10. Earnings Growth (Gewinnwachstum) >8%pro Jahr über 5 Jahre

Und nun zu Levermann: Levermann nutze ich für meine Nachkäufe. Wird mindestens eine 4 nach Levermann erreicht (large caps), investiere ich sofern es noch Investionsbedarf in dem jeweiligen Sektor gibt, der vorgegebene prozentuale Anteil am Gesamtportfolio also nicht überschritten wird.

Das ganze habe ich nahezu vollständig via Google Sheet und WiseSheets (Datenlieferant) automatisiert. Kann bei Interesse gerne Einblick geben.

Vielen Dank für deinen Einblick, Christian. Deine Strategie klingt sehr vernünftig.

WiseSheets kannte ich noch nicht. Sehe ich mir mal an.

Hallo Petra,

ich wollte die Eigenkapitalrendite der LANXESS AG (ISIN: DE0005470405 ) für das Jahr 2023 in Erfahrung bringen. Dazu habe ich mir die Fundamentaldaten auf mehreren Börsen-Seiten angeschaut. Dabei habe ich festgestellt, dass es im Grunde nur 2 verschiedene Angaben gibt: ca. 9,93% und ca. -18,80%. Daraufhin habe ich mir auch den Jahresüberschuss auf den jeweiligen Seiten notiert:

Folgende Seiten geben dabei ca. 9,93% an:

https://www.morningstar.de Jahresüberschuss: 443 Mio RoE: 9,93%

https://www.ariva.de Jahresüberschuss: -843 Mio RoE: 9,84%

https://www.boerse.de Jahresüberschuss: 443 Mio RoE: 9,83%

https://www.finanztreff.de Jahresüberschuss: 443 Mio RoE: 9,83%

Und folgende sind bei ca. -18,80%:

https://de.tradingview.com Jahresüberschuss: 443 Mio RoE: -18,90%

https://de.finance.yahoo.com Jahresüberschuss: 443 Mio RoE: TTM -16,14%

https://www.onvista.de Jahresüberschuss:(unbekannt) RoE: -18,68%

https://de.marketscreener.com Jahresüberschuss: 443 Mio RoE: -18,85

Es steht also 4 gegen 4. Wie soll man das nun bewerten und wie kommt so etwas zustande? Vielen Dank im Voraus.

Liebe Grüße

Eugen

Hallo Eugen,

Eigenkapitalrendite (RoE) berechnet sich als Jahresüberschuss (=Nettogewinn) geteilt durch Eigenkapital und wird in Prozent ausgedrückt.

Nun kommt es darauf an, welchen Jahresüberschuss bzw. welche Eigenkapitalrendite man einsetzt.

RoE 2023 wird meistens so berechnet:

RoE 2023 = Jahresüberschuss 2023 : Eigenkapital 2023

Für dein Beispiel Lanxess in etwa:

RoE 2023 = 443 Mio. € : 4501 Mio. € = 0,0984 = 9,84%. Das passt inkl. Rundung zu drei deiner ersten Varianten (ariva.de, boerse.de, finanztreff.de).

Schon bei morningstar mit 9,93% ist es etwas anders. Warum?

Eigentlich ist die obige Berechnung nicht ganz korrekt. Denn man möchte ja wissen, welche Rendite (durch den Gewinn) aus dem Eigenkapital erwirtschaftet wurde. Allerdings ist jener Gewinn (von 2023) schon im Eigenkapital von 2023 enthalten. So wäre es wohl besser, anstelle des Eigenkapitals 2023 das von 2022 in die Formel einzusetzen. Eigenkapital 2022 ist etwa 4421 Mio €. So käme 443 : 4421 = 0,1002 = 10,02% heraus.

Aber ist diese Berechnung wirklich besser? Nein. Das Eigenkapital kann ja von 2022 zu 2023 auch durch andere Dinge gewachsen sein als durch den Gewinn.

So wird bei morningstar.de wohl einfach der Durchschnitt aus beiden Varianten angegeben, der ist ziemlich genau 9,93%.

In der Regel genügt aber die erste (einfachere) Variante. Hier kommt es schließlich nicht auf Genauigkeit an.

Zu den anderen Varianten mit der negativen Eigenkapitalrendite:

Hier wurde nicht die RoE 2023 berechnet, sondern TTM. Das steht für trailing twelve months. Es wurde der Jahresüberschuss für die letzten 12 Monate verwendet. Der wird wohl negativ sein. Dazu dann irgendetwas Passendes für das Eigenkapital. So kommen diese völlig anderen Ergebnisse heraus.

Ich hoffe, ich konnte durch meine Erklärungen den Zahlendschungel etwas kultivieren.

Danke, Petra.

Hallo Petra, gibt es neue Informationen über CROPENERGIES? Werden die jetzt von Südzucker übernommen? Ist es besser die nun sofort zu verkaufen oder abwarten? Freundliche Grüsse

Hallo Hans,

zunächst einmal finde ich es prima, dass du dir über das Levermann-System hinaus Gedanken machst.

Aber was soll ich darauf sagen? Ich habe auch keine geheime Extra-Quelle für Informationen. Recherchiere bitte selbst und entscheide bitte auch selbst.

Viele Grüße

Petra

Hallo Petra 👋 ich wollte mal meine Gedanken zu Pinterest (PINS) teilen – gerade jetzt, wo der nächste Quartalsbericht am 5. August 2025 ansteht.

Fundamentale Stärke

Nutzerbasis > 550 Mio. – wächst konstant

Gewinnstabilität: 0,87 von max. 1,0 – sehr solide

Gewinnwachstum (5 Jahre): +79,98 % p.a.

KI-Anteil im Produktcode: über 25 % – starker Innovationsfaktor

E-Commerce-Pins +21 % Wachstum – Monetarisierung läuft

➡️ Pinterest ist längst mehr als Inspiration – es wird zur Produktplattform

Bin gespannt, was du dazu denkst – gerade zur KI-Thematik, den Werbemarkt-Chancen oder Charttechnik! Gruss Hans

Ich denke eine Menge, wenn der Tag lang ist. Aber mit Pinterest kenne ich mich nicht aus. KI ist leider nicht mehr wegzudenken. Ich gebe ja zu, dass ich das ziemlich faszinierend finde, aber auch ein bisschen gruselig.

Hallo Petra, eine kleine Frage an Dein Bauchgefühl, wenn ich mir das erlauben darf?

Fühlst Du Dich mit der Levermann-Strategie wohl oder gibt es irgendwo kleine Zweifel ob das tatsächlich funktioniert.

Wieso hatte Frau Levermann damals so ein gekonntes Glück?

Das ist eine sehr gute Frage, Bernhard, über die ich mich sehr freue.

Ich persönlich würde nach dieser Strategie keine großen Summen anlegen, für mich bleibt das ein Spiel in einem kleinen Extra-Depot. Ich habe das nun auch oben fett in meinen Artikel geschrieben. Das kam wohl bisher nicht deutlich genug rüber.

Ich hatte dieses Experiment und das davor gestartet, weil ich die Idee dieser Strategie faszinierend fand. Es gibt ja auch Phasen, in denen sie super funktioniert. Aber es gibt auch Phasen, in denen sie überhaupt nicht funktioniert und alle vorherigen Erfolge wieder zunichte macht.

Ich glaube, wenn ich in diesem Experiment immer ganz stumpf den Signalen folgen würde, wäre der letztgenannte Effekt schlimmer.

Ich denke zwar, dass die Kriterien der Levermann-Strategie zum Teil ganz vernünftig sind, aber ganz automatisch und mit pauschalen Zahlenvorgaben für alle Branchen und Situationen? Das wäre zu schön, um wahr zu sein.

Zum Erfolg von Susan Levermann: Die Strategie, die sie in ihrem Buch beschreibt, hatte sie so in ihrer Arbeit niemals angewendet. Sie hat dieses System extra für Privatanleger entwickelt. Kann man in ihrem Buch lesen.

Sie hatte in ihrer Arbeit meiner Meinung nach so gute Ergebnisse, weil zwei Dinge zusammenkamen: Sie hatte eine gute Kriterienliste zur Aktienauswahl und es war gerade eine passende Phase der Aufwärtsbewegung, wo so etwas funktioniert hat.

Sie hat das Glück gehabt, genau im richtigen Moment aufzuhören (kurz vor der Finanzkrise).

Super und vielen Dank Petra.

Kennst Du auch das Buch: Die Börsenzauberformel von Joel Greenblatt?

VG Bernhard

Ja, kenne ich. Habe das Buch gelesen. Ich halte die Strategie für noch weniger vertrauenerweckend. Überhaupt ist sie gar nicht richtig in dem Buch dargestellt. Meiner Meinung nach zu viel heiße Luft und Angeberei.

Hallo Petra,

zur Deutschen Rohstoff ist vielleicht noch folgende Nachricht interessant: https://www.tagesschau.de/investigativ/privatstaedte-100.html

Das mag Kapitalisten als Anreiz dienen, hier zu investieren, ich habe aber lieber Abstand genommen.

Viele liebe Grüße und Danke für Deine ganze Arbeit hier.

Hallo Christian,

das ist zwar ein ganz interessanter Beitrag. Hat aber mit dem Investment kaum etwas zu tun.

Gruß P.

Hallo Petra, ich bin beeindruckt mit welcher Ausdauer du dieses Experiment verfolgst… unglaublich! Ich habe mir nun auch ein Levermann-Depot für Smallcaps eingerichtet, mal sehen wie es laufen wird. Allerdings habe ich nicht nur deutsche Werte. Gekauft habe ich beispielsweise Carlo Gavazzi. Du sagst: „es gibt derzeit keine Kaufkandidaten“. vielleicht wäre das ja einer?! Klasse auch, dass du versuchst Value-Kriterien und ein Blick ins Unternehmen mit zu integrieren. Ich hatte dich vor sehr langer Zeit dafür kritisiert, dass du in Alzchem investiert warst: damals stand das aus von dem Dünger Perlka im Raum, was große Auswirkungen für Alzchem gehabt hätte. Es zeigt: manchmal muss man genauer hinschauen. Dann sind die Dinge auch mal „cheap for a (good/ bad) reason“.

Weiterhin alles Gute, mach weiter!!

Danke. Nein, Carlo Gavazzi ist für mich kein Kaufkandidat, weil schweizer Aktie. Dir viel Glück damit.

Hallo Petra, weiter so! Die Beständigkeit wird auf Dauer belohnt werden. Du bist gerade mal mit knapp 13 % im Minus. Dies ist aus meiner Sicht für diese Marktphase erstaunlich. Mit Spannung werde ich den weiteren Verlauf deines Projektes verfolgen.