Die Inflationsrate in Deutschland ist auf über sieben Prozent gestiegen! Wie kann ich als Anleger darauf vernünftig reagieren? Oder anders gefragt: Was bedeutet Inflation für meine langfristige Geldanlage?

- Inflation leicht verständlich

- Die Inflationsrate ändert sich ständig

- Die richtige „dumme“ Frage liefert den Schlüssel zur Antwort

- Die Kaufkraftentwicklung bei langfristiger Geldanlage in den MSCI World

- Eine Stellschraube ist die persönliche Inflationsrate

- Fazit: Geldanlage in Produktivkapital trotz oder gerade wegen Inflation!

- Disclaimer

Inflation leicht verständlich

Was bedeutet überhaupt eine Inflation von sieben Prozent? Ganz platt ausgedrückt: Heute zahle ich 107 € für Dinge, die vor einem Jahr noch 100 € gekostet haben. Die „Verbraucherpreise“ sind innerhalb des letzten Jahres um sieben Prozent gestiegen. Natürlich nicht jedes Ding einzeln, sondern im Schnitt für einen repräsentativen „Warenkorb“.

Um die aktuelle Inflationsrate zu ermitteln, wird geschaut: Was bezahlt man heute für den Warenkorb und was hat man vor einem Jahr dafür bezahlt? Um wie viel Prozent ist der Preis gestiegen? Das ist die Inflationsrate.

Die Inflationsrate ändert sich ständig

So hat sich die Inflationsrate in Deutschland in den letzten zwölf Monaten entwickelt:

Das sieht natürlich nicht erfreulich aus. Aber es ist nur ein kleiner Ausschnitt. Hier ein Blick auf einen längeren Zeitraum:

Da relativiert sich die Sache etwas. Eine so hohe Inflationsrate wie jetzt gab es bereits in den 1970er Jahren. Die Inflationsrate schwankt und in letzter Zeit – vor dem aktuellen Anstieg – war sie recht niedrig.

Die richtige „dumme“ Frage liefert den Schlüssel zur Antwort

Was ist eine gute Geldanlage, die vor Inflation schützt?

Die „dumme“ Schlüsselfrage lautet: Wenn Konsument höhere Preise zahlt, wer bekommt denn eigentlich die ganze Kohle?

Die Antwort: Produzent! Deshalb die Idee: In Produktivkapital investieren! Das geht am einfachsten über Aktien.

Okay, so ganz banal ist es nicht, denn Produzenten sind ja auch gleichzeitig Konsumenten und kaufen von anderen Produzenten „Dinge“, die sie für ihre eigene Produktion brauchen usw. In manchen Fällen lässt sich bestimmt überlegen, welche Firmen von welchen Preissteigerungen profitieren, um dann entsprechende Aktien zu kaufen.

Aber die einfachste Variante ist immer noch das breit gestreute Investieren, denn dann werden schon die Richtigen dabei sein. Das breit gestreute Investieren in die entwickelte Wirtschaft über die letzten gut fünfzig Jahre lässt sich mit dem Aktienindex „MSCI World“ sehr gut nachvollziehen.

Die Kaufkraftentwicklung bei langfristiger Geldanlage in den MSCI World

Was in Charts auf Finanzseiten gezeigt wird, ist immer nur die Performance in einer bestimmten Währung. Interessanter ist natürlich – vor allem im Zusammenhang mit Inflationsraten – die dahinter steckende Entwicklung der Kaufkraft.

Ich möchte konkret wissen, wie das für einen Anleger in Deutschland aussieht. Ich betrachte einen Zeitraum von 1970 bis jetzt, also über etwas mehr als 50 Jahre.

Ich nehme eine Investition ganz am Anfang in den MSCI World an, so als hätte es damals in der Bundesrepublik Deutschland bereits eine einfache praktische Möglichkeit wie die heutigen ETFs dafür gegeben. Das ist meine Vereinfachung. Jemand hat eine feste Summe (100%) – damals D-Mark – dafür bezahlt. Wie hat sich die Kaufkraft dieses Geldes für diesen Anleger bis heute entwickelt?

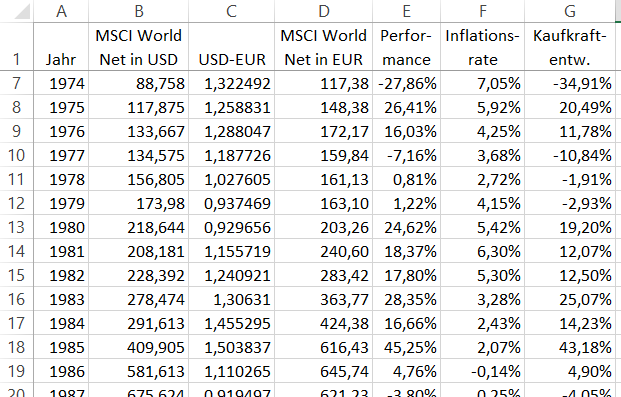

Um das zu ermitteln, brauche ich jeweils Daten ab 1970: die Wertentwicklung des MSCI World und die Inflationsrate in Deutschland. Da der Index so lange zurückreichend nur in US-Dollar notiert ist, benötige ich zusätzlich noch die historischen Wechselkurse vom US-Dollar zur D-Mark bzw. zum EUR.

Der EUR wurde zwar erst 2002 als Zahlungsmittel eingeführt, aber die Umrechnung zur D-Mark ist konstant 1 EUR = 1,95583 DM. So lassen sich auch die Zahlen davor in EUR umrechnen.

Da die im MSCI World notierten Aktien zum Teil Dividenden ausschütten, möchte ich diese natürlich in meiner Betrachtung berücksichtigen. Ich gehe davon aus, dass mein fiktiver Anleger die jeweils erhaltenen Ausschüttungen ebenfalls immer wieder in die MSCI World Anlage steckt.

Auf der Webseite von MSCI finde ich einen sehr guten Datenbereich zu allen ihren Indizes. Ich wähle den World-Index und zwar in der Net-Return-Variante, d. h. das mit der Wiederanlage wurde beachtet, aber es wurden Steuern abgezogen. Die entsprechen zwar nicht genau der Besteuerung in Deutschland, aber es ist das beste Zahlenmaterial, das ich bekommen kann.

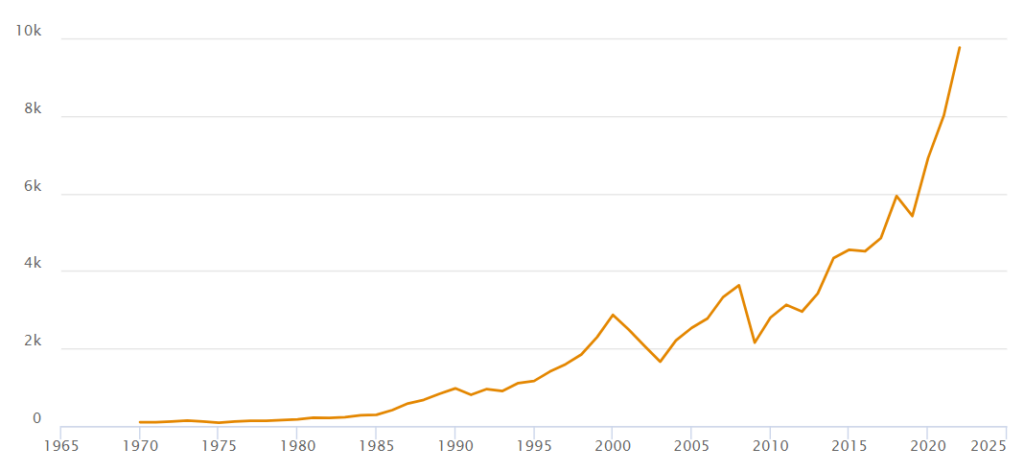

Die Entwicklung des „MSCI World Net Return“ von Beginn an in USD sieht auf der Seite von MSCI etwa so aus:

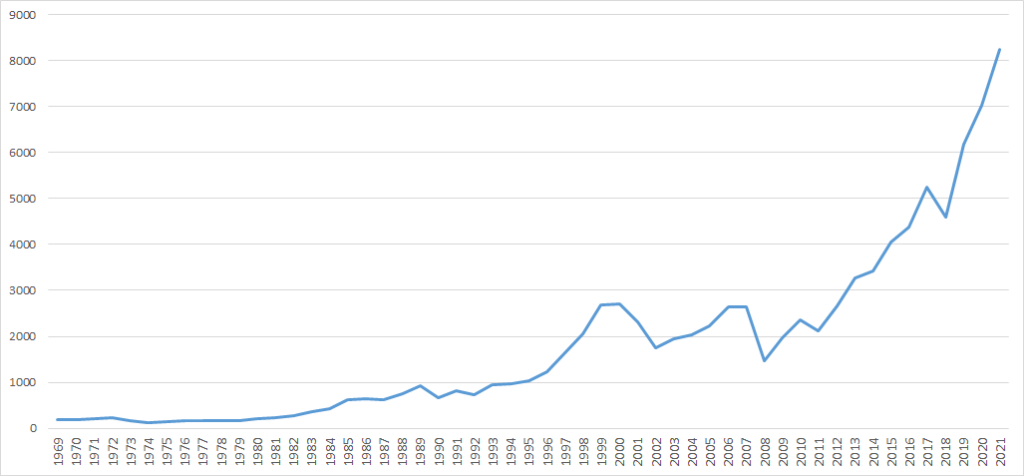

Die dazugehörigen Zahlen habe ich von dort in Excel heruntergeladen, anhand der historischen Wechselkurse in EUR umgerechnet und dann im Chart dargestellt.

MSCI World Net Return in EUR:

Wie man sieht, ähneln die Verläufe einander sehr.

Nun habe ich in meiner Excel-Tabelle aus den EUR-Werten jeweils die prozentuale Entwicklung (Performance) gegenüber dem Vorjahr berechnet und die durchschnittliche Inflationsrate eines jeden Jahres daneben gesetzt.

Die Differenz dieser beiden Raten (Performance minus Inflationsrate) gibt ungefähr an, um wie viel Prozent sich die Kaufkraft der Geldanlage (in Deutschland) jeweils gegenüber dem Vorjahr geändert hat.

Zwei Zahlenreihen jeweils mit dem gleichen Wert von 1 (=100%) gestartet, jedes Jahr um die angegebene Performance bzw. Kaufkraftentwicklung verändert und als Chart dargestellt, ergeben folgendes Bild:

Die Kaufkraft wird zwar, wie zu erwarten war, durch die Inflation ganz schön ausgebremst, entwickelt sich jedoch über den Gesamtverlauf ebenfalls positiv.

Der Wert in EUR ist über den Zeitraum von Ende 1969 bis Ende 2021, also über einen Zeitraum von 52 Jahren, auf etwa das 42-fache gestiegen. Die Kaufkraft unter Berücksichtigung aller durchschnittlichen jährlichen Inflationsraten ist während dieser Zeitspanne immerhin noch auf das 11-fache geklettert.

Das entspricht umgerechnet einer jährlichen Steigerung der Performance um etwa 7,4% bzw. einer jährlichen Steigerung der Kaufkraft um etwa 4,7%.

Nehmen wir an, die Inflationsrate 2022 wird im Schnitt 7% betragen und der MSCI World Net Return Index wird stagnieren. Wenn ich meine Zahlenreihen um jeweils den passenden Wert erweitere, komme ich insgesamt noch auf eine jährliche Steigerung der Performance um etwa 7,3% und um eine jährliche Steigerung der Kaufkraft um etwa 4,4%. Ein einziges Jahr hat ohnehin keinen sehr großen Einfluss auf eine Langfristbetrachtung wie diese.

Eine Stellschraube ist die persönliche Inflationsrate

Natürlich kann niemand vorhersagen, wie hoch die Inflation in Zukunft sein wird, genauso wenig wie sich die Aktienkurse zuverlässig vorhersagen lassen.

An deiner persönlichen Inflationsrate kannst du aber vielleicht bis zu einem gewissen Grad selbst drehen. Es ist ja nicht gesagt, dass die jetzt wirklich sieben Prozent beträgt, denn du musst nicht unbedingt genau sieben Prozent mehr für deinen Lebensunterhalt ausgeben als im Vorjahr.

Fazit: Geldanlage in Produktivkapital trotz oder gerade wegen Inflation!

Eins ist klar: Geld, das einfach so herumliegt, unterliegt zwar keinen Schwankungen, aber dessen Kaufkraft sinkt durch die Inflation von Jahr zu Jahr.

Eine langfristig orientierte Geldanlage in Produktivkapital bietet sich an. Denn wenn die Preise steigen, steigen auch die Preise dafür – zumindest langfristig im Schnitt.

Geldanlage in Produktivkapital, also sehr breit gestreut über Aktien der industrialisierten Welt, hilft, der Inflation ein Schnippchen zu schlagen. Allerdings gehört dazu ein langer Atem.

Das geht heute ganz bequem durch ETFs (Exchange Traded Funds) über z. B. den bereits erwähnten MSCI World. Aber auch ein gut gestreutes Depot aus Einzelaktien ist möglich. Beides funktioniert in Einmalanlagen – immer wenn ein gewünschter Betrag dafür zusammengespart wurde –, oder über regelmäßige Sparpläne.

Wer vor beiden Varianten noch Angst hat, der kann das auch erst in ganz kleinem Umfang ausprobieren. Wie das geht, als Spiel zur Eingewöhnung bzw. als Ausredenkiller, um überhaupt mit dem Investieren zu starten, zeige ich in meiner Challenge Investieren aus dem Nichts.

Der Notfalltopf sollte jedoch risikolos bereitstehen, auch wenn die Inflation an dessen Kaufkraft nagt, denn hier steht die sofortige Verfügbarkeit im Vordergrund.

Disclaimer

Das hier ist keine Anlageberatung, sondern sind meine persönlichen Betrachtungen.

3 Antworten auf „Der Inflation ein Schnippchen schlagen!“

Die beste Investition ist die in sich Selbst.

In die eigene Firma, als Abschreibung bzw. Werbungskosten

Weiterbildung, Ausbildung.

Wer als Selbstständiger in andere Unternehmen, als das Eigene investiert hat zu wenig Vertrauen in das persönliche finanzielle Geschick…..

Als Richtwert, Indikator für den Werteverfall in Deutschland kann man den Hartz4 Satz nehmen…..

„Wer als Selbstständiger in andere Unternehmen, als das Eigene investiert hat zu wenig Vertrauen in das persönliche finanzielle Geschick…“

oder will das Risiko besser streuen.

Toll geschriebener Artikel Petra!

Vielleicht noch eine Anmerkung zur persönlichen Inflation. Diese wird sehr häufig von dem offiziell festgelegten Warenkorb abweichen. Natürlich kann ich durch mein Konsumverhalten darauf Einfluss nehmen. Gut möglich, dass die persönlichen Inflation auch deutlich oberhalb der amtlichen liegt! Man denke nur an Baumaterialien, Gebrauchtwagen, Urlaubsreise… Wenn man hier klug handelt lässt sich dennoch eine Menge sparen. Gerade sind PV Anlagen, Wärmepumpen, Dämmmaterial fast schon so wie Gamestop Aktien. Vielleicht lässt sich das in einem Jahr wieder günstiger beziehen. Verzicht oder Aufschub auf Erlebnisse halte dagegen für einen Fehler.

Viele Grüße und schöne Ostern,

Sparfuchs