Am vorigen Freitag hatte ich einen Artikel zur ETF-Einmalanlage geschrieben bzw. ein Worst-Case-Szenario dazu dargestellt. Heute soll es darum gehen, wie man es besser hinbekommen könnte. Ich sage gleich vorweg: Es geht in diesem Artikel um passive Geldanlage. Die Situation ist die folgende: Jemand hat auf einmal eine größere Summe, die er/sie anlegen möchte und hat keine Lust, sich mit irgendwelchen ausgeklügelten Strategien zu befassen. Es soll möglichst einfach gehen und regelmäßige Erträge abwerfen. Deshalb betrachte ich auch in diesem Artikel nur das Investieren in einen ausschüttenden ETF auf einen breit gestreuten globalen Index, und zwar den MSCI World. Differenziertere Betrachtungen werden in weiteren Artikeln folgen.

In meinem Artikel Die Tücken der ETF-Einmalanlage hatte ich beschrieben, wie ein Einmal-Investment in einen ausschüttenden ETF auf den MSCI World innerhalb des Zeitraumes von 1999 bis jetzt im schlimmsten Fall verlaufen sein könnte.

Wenn man das Ganze nämlich auf EUR-Basis betrachtet, hätte es über 14 Jahre gedauert, bis die entsprechende Position im Depot wieder grün geworden wäre. Immerhin hätte es aber zwischendurch die Ausschüttungen gegeben. Ich bezweifle allerdings, dass ein unbedarfter Anleger das seelenruhig ausgesessen hätte. Hier hätte sicher fast jeder die Reißleine gezogen, um die „Verluste“ nicht noch größer werden zu lassen.

Die gute Nachricht ist: Solche überaus nachteiligen Einstiegspunkte sind selten. Die schlechte Nachricht ist: Sie kommen aber vor.

Ein paar Ideen zur Risikobegrenzung

Idee 1: Das Investment aufteilen auf vier Quartale

Wie sinnvoll ist das? Zur Beantwortung dieser Frage zeige ich einfach nur eine Abbildung. Die blaue Linie in diesem Chart ist der MSCI World Kursindex umgerechnet in EUR. Die rötliche Linie ist der Durchschnittspreis, den man bei der Aufteilung der zu investierenden Summe auf vier Quartale jeweils bezahlt hätte.

Es wird dadurch also nicht wirklich viel besser. Auch hier dauert es im schlimmsten Fall sehr lange, bis man wieder im grünen Bereich ist.

Idee 2: Das Investment aufteilen auf einen viel längeren Zeitraum

Das ist wahrscheinlich etwas, was der Psyche des Anlegers etwas besser bekommen würde. In der Abbildung zeigt der Chart die Wertentwicklung, wenn einfach über viele Monate hinweg jeden Monat ein kleiner Teil investiert wird, bis die Gesamtsumme angelegt ist.

Im dargestellten Beispiel wird eine Summe von 100.000 EUR in 100 monatliche Einzahlungen zu je 1.000 EUR aufgeteilt. Der Rest bleibt einfach als Barbestand, bis er investiert ist. Es dauert also bis dahin 100 Monate, also acht Jahre und 4 Monate.

In der Beispiel-Darstellung reichen die Zahlungen also von Januar 1999 bis April 2007. Der Verlauf ist nicht mehr „ganz so schlimm“, aber trotzdem geht es natürlich nach 2007 nochmal ganz schön abwärts, möglicherweise für manchen leider wieder eine KO-Situation.

Der Vorteil dieser Vorgehensweise besteht darin, dass man sich allmählich ans Investieren gewöhnt. Es kann vollautomatisch über einen Sparplan erfolgen. Außerdem gibt es von Jahr zu Jahr größere Ausschüttungen.

Idee 3: Aufteilen, einzahlen und zusätzlich sparen und einzahlen

Nachdem die große Summe vollständig investiert ist, muss doch nicht Schluss sein. Wenn unser Anleger nun noch nebenher regelmäßig weiter spart und investiert, wird der Verlauf des gesamten Investments mit hoher Wahrscheinlichkeit immer „sanfter“. Hier ein Beispiel:

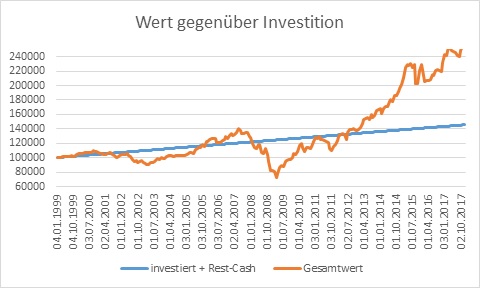

Im oberen Beispiel ist folgendes dargestellt: Aus dem Vermögen von 100.000 EUR werden pro Monat 800 EUR investiert. 200 EUR werden zusätzlich vom laufenden Einkommen gespart und investiert. So reicht der „große Topf“ für 125 monatliche Einzahlungen, also bis zum Mai 2009. Danach besteht die investierte Summe dann nur noch aus der monatlichen Sparrate von 200 EUR.

Die blaue Linie zeigt die jeweils insgesamt investierte Summe plus den restlichen Cash-Bestand aus dem anfänglichen Vermögen, die rötliche Linie den jeweiligen Gesamtwert (Depot plus Cash).

Auch hier gibt es erhebliche Drawdowns. Aber der Anleger kann sich allmählich daran gewöhnen. Vielleicht ist es etwas einfacher, einen derartigen Verlauf durchzuhalten als das Beispiel aus dem vorigen ETF-Artikel.

Weiteres

Meine Darstellungen in diesem Artikel sollen wie immer nur ein wenig zum Nachdenken anregen und erheben keinen Anspruch auf Vollständigkeit. Deshalb will ich es für heute bei diesen einfachen Beispielen belassen. Wer gerne mit Excel herumexperimentiert, kann sich z.B. bei onvista weitere Daten zu anderen Indizes herunterladen und eigene Betrachtungen anstellen, um weitere Eindrücke zum passiven Investieren mittels ETFs zu erhalten.

Zugegeben, ich habe es mir auch in diesem Artikel wieder sehr einfach gemacht, indem ich nur einen Index, nämlich den MSCI World betrachtet habe. Für jemanden, der erst mit einem sehr kleinem Sparplan über monatlich 25 bis 50 EUR mit dem Vermögensaufbau anfängt, ist solch ein Index bzw. ETF über diesen Index ausreichend. Für jemanden, der wie in meinem Beispiel bereits mit einer größeren Summe beginnt, gibt es geeignetere Möglichkeiten.

Dazu gehört die Kombination mehrerer Indizes (bzw. ETFs), um eine bessere Streuung zu erreichen und z.B. nicht die US-Aktien überzugewichten, wie es im MSCI World der Fall ist. Weiterhin ist die Einbeziehung der Emerging Markets sinnvoll. Im Vordergrund muss jedoch überhaupt erst einmal die Risikotoleranz des Anlegers stehen. Wer keine so großen Schwankungen seines Kapitals aushält, darf eben nur einen Teil in diese Anlageform investieren. Ich werde das in weiteren Artikeln im Einzelnen betrachten.