Vor ein paar Tagen hatte ich in meiner Challenge „Investieren aus dem Nichts“ für die Auswahl der nächsten Aktie ein neues Büchlein hinzugezogen. Es beschreibt eine Strategie zur Auswahl vielversprechender Aktien und wurde mir vom Autor Jörn Peters zugeschickt, wofür ich mich noch einmal herzlich bedanken möchte.

Nun gibt es allerdings eine Menge solcher Bücher. Ich muss sie nicht alle lesen und erst recht nicht ausprobieren oder hier vorstellen. Ich sehe solche Literatur überhaupt lediglich als Anregung.

Selbst wenn mir eine beschriebene Strategie gefällt, werfe ich nicht über den Haufen, was ich bisher gemacht habe. Regeln aus solchen Büchern sind meiner Meinung nach dazu da, für die eigenen Bedürfnisse angepasst zu werden. Dabei ist es auch nicht schlimm, die eine oder andere Regel sogar zu brechen.

So verhält es sich für mich auch mit dem Buch, um das es hier geht, und zwar:

Aktienanalyse in drei Schritten: Bonität, Kurs und Charts: Wie Sie die Aktien finden, die zu Ihnen passen * von Jörn Peters

Allgemein

Die darin beschriebene Strategie besteht aus den drei Schritten

- Bonitätsanalyse

- Kurswertanalyse

- Chartanalyse

Die werden darin ausführlich beschrieben und motiviert. Wichtig ist noch zu wissen, dass sich diese Strategie für produzierende und Dienstleistungsunternehmen eignet. Für Unternehmen aus dem Finanzsektor, also Banken, Versicherungen und Beteiligungsgesellschaften, ist sie eher nicht geeignet.

Ich zeige nun am Beispiel der Aktie von Aurubis (ISIN: DE0006766504), wie ich angelehnt an diese Strategie bei meiner Bewertung vorgegangen bin. Ich schreibe auch dazu, wo ich nicht so streng war oder sogar entgegen der Empfehlung aus dem Buch entschieden habe und warum.

Schritt 1: Bonitätsanalyse

Dafür werden Fundamentaldaten aus den letzten Jahresabschlüssen betrachtet. Es geht darum zu überprüfen, ob das Unternehmen solide ist und die nächsten Jahre wahrscheinlich erfolgreich überleben wird.

Dafür hat sich der Autor eine Art Rating überlegt, in das mehrere Daten eingehen. Es handelt sich dabei um die folgenden Angaben:

- Gesamtkapitalrendite

- Eigenkapitalquote

- Anlagedeckung II

- Veränderung des Eigenkapitals (pro Jahr)

- Veränderung des Working Capital (pro Jahr)

- Veränderung der Anlagedeckung II (pro Jahr)

Für jede dieser sechs Größen hat er eine Skala vorgegeben, gemäß der die Noten 1 bis 6 – wie in der Schule – vergeben werden.

Für die Gesamtkapitalrendite sieht das z. B. so aus: Ist sie 0% oder negativ, gibt es eine 6. Bis zu 3% gibt es eine 5. Von 3% bis 6% gibt es eine 4, von 6% bis 8% eine 3, von 8% bis 10% eine 2. Liegt sie über 10%, gibt es eine 1.

Für die anderen oben genannten Größen sind im Buch auch jeweils derartige Vorgaben aufgeführt.

Aus den Benotungen dieser sechs Größen wird eine Gesamtnote gebildet. Nur Aktien mit einer Gesamtnote besser als 4 werden weiter analysiert.

Zusätzlich werden dann noch die operative Marge, der dynamische Verschuldungsgrad und die Entwicklung von Umsatz je Mitarbeiter betrachtet. Wenn auch die halbwegs passen, wird zum nächsten Schritt übergegangen.

Nun für mein Beispiel, die Aurubis-Aktie. Ich verwende für diese Auswertungen ariva.de. Das letzte abgeschlossene Geschäftsjahr ist 2020. Für die ersten drei Größen: Gesamtkapitalrendite, Eigenkapitalquote und Anlagedeckung II verwende ich die Daten von 2020. Für die anderen drei (Veränderung des Eigenkapitals, des Working Capital und Veränderung der Anlagedeckung II) betrachte ich die Daten über die letzten Jahre – in diesem Fall von 2016 bis 2020.

Gesamtkapitalrendite

Die berechnet sich so:

Gesamtkapitalrendite = (Jahresüberschuss + Zinsaufwand) : Bilanzsumme

und wird in Prozent angegeben.

Diese Daten erhalte ich von ariva.de:

Jahresüberschuss 2020 = 265,2 Mio. €

Zinsaufwand 2020 = 8,3 Mio. €

Bilanzsumme 2020 = 5.534 Mio. €

Damit ist die

Gesamtkapitalrendite = (265,2 + 8,3) : 5.534 = 0,0494 = 4,94%

Das liegt zwischen 3% und 6%. Also gibt es dafür die Note 4.

Eigenkapitalquote

Die Berechnung dafür sieht so aus:

Eigenkapitalquote = Eigenkapital : Bilanzsumme

Eigenkapital 2020 = 2.850 Mio. €

Bilanzsumme 2020 = 5.534 Mio. €

Eigenkapitalquote = 2.850 : 5.534 = 0,515 = 51,5%

Das liegt zwischen 50% und 70%. Deshalb gibt es dafür die Note 2.

Anlagedeckung II

Die Berechnung:

Anlagedeckung II = (Eigenkapital + langfristiges Fremdkapital) : Anlagevermögen

Eigenkapital 2020 = 2.850 Mio. €

Langfristiges Fremdkapital 2020 = 1.211 Mio. €

Anlagevermögen 2020 = 1.940 Mio. €

Anlagedeckung II = (2.850 + 1.211) : 1.940 = 2,0933 = 209,33%

Das sagt aus, dass die Kosten für die Anlagen, also die Produktionsmittel, vollständig (sogar mehr als das) durch Beträge, die so schnell nicht zurückverlangt werden, gedeckt sind. Für eine Anlagedeckung II von über 180% gibt es die Note 1, also bekommt Aurubis hier die Note 1.

Für die anderen drei Komponenten der Benotung wird jeweils die jährliche Steigerung betrachtet. Ich gebe hier nun nicht die einzelnen Werte jeweils von 2016 bis 2020 wieder, sondern zeige Diagrammdarstellungen. Die blauen Säulen zeigen dabei die echten Werte. Die roten Säulen daneben zeigen, wie es gelaufen wäre, wenn sich die Zahlen völlig gleichmäßig passend zur errechneten jährlichen Steigerung entwickelt hätten.

Entwicklung des Eigenkapitals

Jährliche Steigerung von 2016 bis 2020: 9,42%

Für Werte zwischen 8% und 11% gibt es die Note 3.

Entwicklung des Working Capital

Jährliche Steigerung von 2016 bis 2020: 10,86%

Da das zwischen 0% und 20% liegt, gibt es dafür eine 4.

Entwicklung der Anlagedeckung II

Jährliche Steigerung von 2016 bis 2020: 1,74%

Weil das zwischen 0% und 5% liegt, gibt es dafür eine 5.

Gesamtnote für Bonität

Hier wird einfach der Durchschnitt aus den sechs Einzelnoten gebildet.

(4 + 2 + 1 + 3 + 4 + 5) : 6 = 19 : 6 = 3,167

Das ist besser als 4. Damit bleibt die Aktie im Rennen.

Weitere Größen

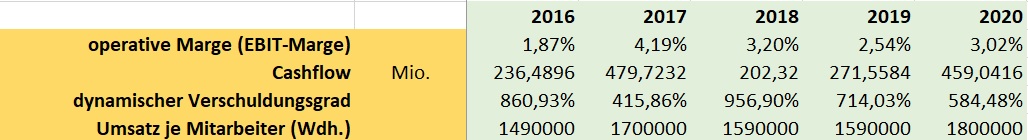

Die zeige ich hier einfach per Screenshot aus meiner Excel-Datei:

Überhaupt habe ich mir die ganze Sache per Excel vereinfacht, aber das stelle ich hier mit Absicht nicht ein, denn es würde vom Selberdenken ablenken, und das nutzt doch niemandem.

Die operative Marge ist zwar nicht so super, aber bei einem Unternehmen wie diesem (Kupferförderer und –verwerter) kann sie auch nicht so hoch sein. Dafür sehen der dynamische Verschuldungsgrad und auch die Entwicklung von Umsatz pro Mitarbeiter ziemlich gut aus.

Ich verzichte an dieser Stelle darauf, die einzelnen Größen zu erklären.

Fazit der Bonitätsanalyse

Den ersten Schritt hat die Aktie von Aurubis bestanden. Also wird sie weiter analysiert.

Schritt 2: Kurswertanalyse

Hier kommt nun ein finanzmathematisches Modell zum Einsatz. Keine Angst, so nerdig wie es klingt, wird es nicht. Letzten Endes schauen wir darin einfach Pi-mal-Daumen, wie die Rendite dieser Aktie aussehen könnte.

Bei dieser Betrachtung gehen wir einfach davon aus, dass sich die Aktie positiv entwickelt, wenn sich auch das Unternehmen positiv entwickelt, also wenn es Gewinne macht. Klar ist dann: Je höher die Gewinne sind, desto besser.

Es interessiert uns also als erstes: Wie hoch werden die Gewinne in den nächsten Jahren sein?

Dafür gibt es Schätzungen. Ich nehme die Daten von marketscreener.com. Dort sind für Aurubis folgende Schätzungen für Gewinn pro Aktie (EPS) für die nächsten drei Jahre angegeben:

EPS 2021e = 8,88 €

EPS 2022e = 5,59 €

EPS 2023e = 5,75 €

Für die darauf folgenden drei Jahre (2024 bis 2026) gibt es noch keine Schätzungen.

So wird einfach noch mehr Pi-mal-Daumen vorgegangen und jeweils der Durchschnitt der sechs davor liegenden Werte und Schätzungen verwendet. Also brauchen wir für die Schätzung EPS 2024 neben den soeben angegebenen Zahlen noch die für 2018 bis 2020. Die stehen schon fest und lassen sich z. B. bei ariva.de finden:

EPS 2018 = 5,81 €

EPS 2019 = 4,28 €

EPS 2020 = 5,95 €

So lässt sich also für EPS 2024e folgender Wert „berechnen“:

EPS 2024e = (EPS 2018 + EPS 2019 + EPS 2020 + EPS 2021e + EPS 2022e + EPS 2023e) : 6

= (5,81 + 4,28 + 5,95 + 8,88 + 5,59 + 5,75) : 6 = 36,26 : 6 = 6,04 €

Bei der Berechnung für EPS 2025e „rutschen wir einfach eins weiter“. Es wird also der Durchschnitt aus den Werten für EPS 2019 bis zum soeben berechneten EPS 2024e ermittelt. Das ist

EPS 2025e = 6,08 €

Und noch eins weiter kommen wir auf den Wert für EPS 2026e.

EPS 2026e = 6,38 €

Nun schauen wir, was eine Aktie heute kostet. Das habe ich in meiner Berechnung am 11.08.2021 getan. Der Kurs einer Aurubis-Aktie lag da bei

Kurs = 75,56 €

Wie lässt sich der Wert einer Aktie nach den sechs Geschäftsjahren 2021 bis 2026 nun ermitteln? Antwort: Am besten bis nach 2026 warten!

Eine aus heutiger Sicht plausible Lösung besteht mangels besseren Wissens einfach darin, jeweils die Gewinne pro Aktie auf den Kurs aufzuschlagen, denn um so viel mehr wert sollte ein Anteil durch die Gewinne in der Zeit werden.

Dabei kommt folgendes heraus:

75,56 + 8,88 + 5,59 + 5,75 + 6,04 + 6,08 + 6,38 = 114,28

Sollten in der Zeit also aus 75,56 € mindestens 114,28 € werden?

Nein, denn eine Sache fehlt noch: die Dividenden. Denn ein Teil des Gewinns wird ja schon vorher an die Aktionäre als Dividende ausgeschüttet.

Für die Dividende pro Aktie können Schätzungen für die Jahre 2021 bis 2023 ebenso von entsprechenden Finanzportalen wie z. B. marketscreener.com abgelesen werden. Für die Jahre 2024 bis 2026 lassen die sich nach der gleichen Methode, wie beim Gewinn pro Aktie angewendet, berechnen.

Ich gebe hier einfach die Zahlen an.

Dividende 2021e = 1,51 €

Dividende 2022e = 1,60 €

Dividende 2023e = 1,56 €

Dividende 2024e = 1,46 €

Dividende 2025e = 1,45 €

Dividende 2026e = 1,48 €

Die müssen wir vom „berechneten“ Kurswert am Ende abziehen, denn die werden ja extra ausgezahlt.

Also

114,28 – (1,51 + 1,60 + 1,56 + 1,46 + 1,45 + 1,48) = 105,22

Also sollte die Aktie nach sechs Jahren etwa (mindestens) 105,22 € kosten. Die Dividenden gibt es zwischendurch zusätzlich.

Ist das eine gute Rendite?

Die Frage ist nun: Wie viel Prozent Zinsen pro Jahr entspricht das?

Um das zu ermitteln, stellen wir uns den „Zahlungsstrom“ dar. Das heißt, ein sofortiger Kauf der Aktie für 75,56 € bedeutet, vom Konto werden 75,56 € abgezogen. Der Kontostand ändert sich also um -75,56 €. Die Dividendenzahlungen kommen dazu, schlagen also positiv zu Buche. Genauso der (mögliche) Verkauf der Aktie nach sechs Jahren für 105,22 €.

So sieht der Zahlungsstrom aus:

Jetzt: -75,56 €

2021e: +1,51 €

2022e: +1,60 €

2023e: +1,56 €

2024e: +1,46 €

2025e: +1,45 €

2026e: +106,70 € (=1,48 € Dividendenzahlung + 105,22 € Kurs)

Nun erhalten wir die entsprechende jährliche Rendite, indem wir den sogenannten „internen Zinsfuß“ ermitteln. Das geht am besten mittels Excel. Die Funktion dazu heißt IKV.

In meiner Excel-Datei sieht das so aus:

Es kommt ein Zinssatz von 7,43% heraus.

Unser zum Kauf der Aktie eingesetztes Geld würde also, wenn das mit den obigen Zahlen so hinkommt, eine jährliche Rendite von 7,43% erwirtschaften.

Um zu ermitteln, ob das gut ist, wird nun ein auf diese Aktie zugeschnittener „Kalkulationszinsfuß“ ermittelt. Wie das gemacht wird, ist im obigen Buch sehr detailliert beschrieben. Aber keine Angst vor diesem Begriff. Ich gebe das sehr stark vereinfacht wieder.

Dieser Zinssatz wird aus drei Summanden zusammengesetzt, und zwar

- Einstandsrendite

- Risikoprämie

- Gewinnanspruch

Also

Kalkulationszinsfuß = Einstandsrendite + Risikoprämie + Gewinnanspruch

Als Einstandsrendite wird dabei der Zinssatz eingesetzt, den man momentan mit risikolosen Geldanlagen erwirtschaften kann. Das ist nichts, also 0%.

Der Gewinnanspruch ist eine Minimalrendite, die man mit jedem Aktieninvestment haben möchte. Hier kann man sich natürlich noch nach dem Land richten, aus dem die Aktie kommt, oder was auch immer. Der Autor des obigen Buches verwendet dafür 5%.

Nur für den dritten Summanden, also die Risikoprämie, findet wieder eine „Berechnung“ statt. In diese geht die Volatilität der Aktie ein. Volatilität ist ein Maß für die Schwankungsbreite eines Wertpapiers und wird gern als Maßzahl für Risiko verwendet. Bei finanzen.net lässt sich die „250 Tage Vola“ ablesen, sie liegt bei 33,23%. Der Autor wendet nun einen für sich selbst definierten Risikofaktor darauf an. Er verwendet 2,33 und erhält somit eine Prozentzahl 2,33 x 33,23% = 77,43%. Um die Risikoprämie zu ermitteln wird diese Prozentzahl mit der Rendite des Zahlungstroms multipliziert:

7,43% x 0,7743 = 5,76%

Damit ist der

Kalkulationszinsfuß = 0% + 5,76% + 5% = 10,76%.

Im Buch wird nun ein sogenannter „Kapitalwert“ aus dem zuvor aufgestellten Zahlungsstrom berechnet, indem mit dem soeben ermittelten Kalkulationszinsfuß abgezinst wird. Wenn dieser Kapitalwert positiv ist, hat die Aktie auch diesen Teil der Analyse erfolgreich durchlaufen.

In diesem Beispiel ist der Kapitalwert unter Verwendung der obigen Zahlen negativ. Dazu braucht man aber ehrlich gesagt das ganze Abzinsen und auch den Kapitalwert nicht wirklich zu berechnen. Es genügt, einfach den aus dem Zahlungsstrom ermittelten Prozentsatz mit dem Prozentsatz des Kalkulationszinsfußes zu vergleichen. Es ist doch klar, dass wenn man mit einem größeren Prozentsatz abzinst als man aufgezinst hat, dass dann ein negativer Kapitalwert herauskommen muss.

Den Zins von 10,76%, den der Autor des Buches in diesem Fall bestimmt gerne hätte, gibt eine Anlage mit einem zu erwartenden jährlichen Zins von nur 7,43% nun einmal nicht her.

Meine Meinung dazu: Mir genügt der jährliche Zins von nur 7,43% für Aurubis. Es handelt sich schließlich um ein großes renommiertes Unternehmen und mit Schwankungen kann ich umgehen, das weiß ich aus eigener jahrelanger Erfahrung. Ich kann ja einfach meinen Gewinnanspruch kleiner ansetzen, z. B. 3% und meinen Risikofaktor mit 1,5 definieren und schon ist mein Vorgabe-Zinssatz klein genug. Ich kann es aber auch einfach lassen und sagen: 7,43% sind OK.

Abgesehen davon, sind das doch alles keine realistischen Zahlen und ich muss mir hier keine Genauigkeit vorgaukeln, die es nicht geben kann. Steuern sind in diesem vereinfachten Modell auch nicht beachtet, aber es ist ohnehin so ungenau, dass es dadurch nicht besser werden würde.

Wenn man sich die Berechnung in diesem „finanzmathematischen Modell“ genau anschaut, stellt man leicht fest, dass vor allem Aktien mit verhältnismäßig niedrigem KGV eine Chance haben, durch diesen Schritt der Analyse zu kommen. Wenn man die Kalkulation der Risikoprämie auch noch sehr genau nimmt, dann wirkt sich eine niedrige Volatilität hier positiv aus. Sofern die anderen Daten auch stimmen ist dagegen nichts zu sagen. Aber durch die strenge Anwendung dieses Modells werden sicher auch sehr viele renditestarke Aktien durchfallen.

Schritt 3: Chartanalyse

Der Autor schreibt dazu in seinem Buch, dass er mit diesem Schritt sicherstellen möchte, nicht der „dümmste“ Anleger zu sein. Er möchte die Aktie nicht gerade kurz vor deren „Abschmieren“ kaufen. Das versucht er durch Betrachtung vor allem zweier technischer Kennzahlen zu erreichen, und zwar RSI und MACD.

Meine Meinung dazu: Mag sein, dass das so manchem Anleger hilft und sei es, einfach besser zu schlafen. Aber ob das jedem wirklich hilft, sei dahingestellt. Im Nachhinein kann man sich das immer anschauen und findet Situationen, in denen das funktioniert hat, wenn man sie finden möchte, und keine Gegenbeispiele, wenn man keine finden möchte.

Ich mache mir nichts daraus und lasse diesen Schritt deshalb einfach weg.

Noch ein paar Anmerkungen

Ich habe den Schritt 1, also die Bonitätsanalyse, für einige Aktien, die sich in meinen Depots befinden, durchgespielt. Die meisten davon schneiden in diesem System schlecht ab. Diejenigen, die sehr gut abschneiden, sind so hoch bewertet, dass sie im zweiten Schritt, der Kurswertberechnung, nur sehr kleine Renditen aufweisen und damit dort durchfallen würden.

Wahrscheinlich findet man Aktien, die in dieser Strategie gut abschneiden, eher unter den weniger populären, wie z. B. Aurubis, die ja auch eigentlich, wenn ich streng nach dem Buch vorgegangen wäre, ebenfalls durchfallen würde.

Die Aurubis-Aktie wird erst morgen per Sparplan innerhalb meiner Challenge „Investieren aus dem Nichts“ gekauft. Überhaupt liegen Sparpläne auch nicht im Sinne der Strategie aus dem Buch von Jörn Peters. Aber ich möchte einfach mal sehen, was aus der Aktie, die ich in Anlehnung an diese Strategie ausgewählt habe, wird. Das Risiko ist selbst bei einem schlimmen Absturz der Aktie aufgrund des kleinen Investmentbetrages in meinem Experiment zu vernachlässigen.

Mein Fazit

Ich finde die in dem genannten Buch erläuterten Ansätze äußerst interessant. Ich mag ja solche Kalkulationsmodelle wie im Schritt 2 beschrieben, recht gerne. Wer so etwas auch mag, wird wohl die eine oder andere interessante Idee in diesem Buch finden.

Ich werde mich zwar auch in Zukunft nicht nach dieser Strategie richten, aber die Sache mit der Zinskalkulation aus dem geschätzten Zahlungsstrom werde ich wohl doch ab und zu ermitteln und dann mit der echten Rendite vergleichen. Excel macht’s möglich, dass das kaum Aufwand bereitet.

Disclaimer

Dieser Artikel ist weder Anlageberatung noch Empfehlung der obigen Strategie.

Das vorgestellte Buch

Aktienanalyse in drei Schritten: Bonität, Kurs und Charts: Wie Sie die Aktien finden, die zu Ihnen passen * von Jörn Peters

Mit * markierte Links sind Affiliate-Links. In diesem Fall führen sie zu Amazon. Als Amazon-Partner verdiene ich an qualifizierten Käufen.