Heute möchte ich am Beispiel zeigen, wie sich bei der Aktienauswahl vorgehen lässt. Natürlich muss ich mir als erstes über meine Anforderungen im Klaren sein: Was möchte ich mit dem Aktienkauf bezwecken?

- Anforderungen

- Schritt 1: Womit verdienen die Geld?

- Schritt 2: Gewinnentwicklung

- Schritt 3: KGV, Dividendenrendite und Eigenkapitalquote

- Schritt 4: Umsatz, Eigenkapital, Cashflow, Dividende und Anteil der Dividende am Gewinn über einen langen Zeitraum

- Schritt 5: Margen und Kapitalrenditen

- Xcel Energy

- Schritt 6: Gewinnsteigerung einschätzen, PEG berechnen

- Mein Fazit

Anforderungen

Grundsätzlich

Ich möchte mich durch Aktienkauf an guten Unternehmen beteiligen und an deren Gewinnen in Form von Dividendenzahlungen jahrelang mitprofitieren.

Speziell

Nehmen wir an, ich habe mir bereits überlegt, dass ich einen Energieversorger möchte, weil diese Branche in meinem Depot noch fehlt, und dass ich bereits eine Liste habe. In diesem Beispiel nehme ich als Startliste einfach alle Aktien von Energieversorgern, die sich bei der Consorsbank besparen lassen. Das sind:

- E.On

- ENI

- Exelon

- NextEra Energy

- RWE

- Uniper

- Xcel Energy

- Iberdrola

Schritt 1: Womit verdienen die Geld?

Klar, in diesem Fall sind es Energieversorger, aber die sind nicht alle gleich. Manche betreiben weiterhin diese Dreckschleudern von Kohlekraftwerken und Kernkraft, andere sind sehr fortschrittlich, was erneuerbare Energien angeht.

Ich schaue sie mir also nacheinander an und beginne mit ihren Geschäftsfeldern. So etwas finde ich unter „Profil“ oder „Stammdaten“ auf Finanzportalen. Ich verwende Ariva.

Ich schließe ENI, RWE, Uniper und Iberdrola aus. Entweder geht mir die Entwicklung der erneuerbaren Energien dort nicht schnell genug voran oder es sind Aktien aus Ländern, bei denen die Dividendenbesteuerung ungünstig ist, so dass sich das nur lohnte, wenn es außergewöhnliche Unternehmen wären. Wenn nur wenig Infos dort stehen, wie z. B. bei Exelon, lasse ich es in der Liste.

Es bleiben also folgende vier übrig:

- E.On – ISIN: DE000ENAG999

- Exelon – ISIN: US30161N1019

- NextEra Energy – ISIN: US65339F1012

- Xcel Energy. – ISIN: US98389B1008

Schritt 2: Gewinnentwicklung

Als nächstes interessiert mich, wie es mit der Gewinnentwicklung aussieht. Ich schaue bei Ariva für die Zahlen zu den abgeschlossenen Geschäftsjahren und bei MarketScreener für die Schätzungen zu den nächsten Jahren nach.

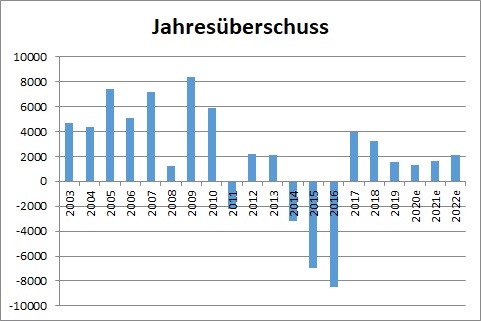

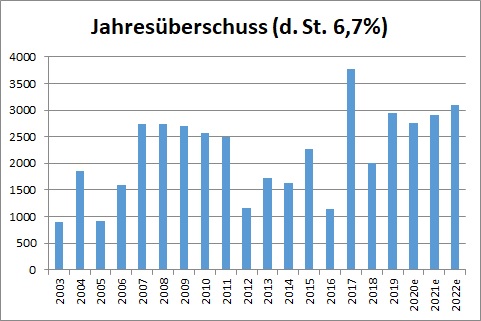

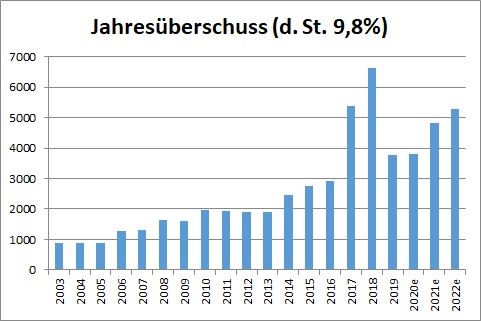

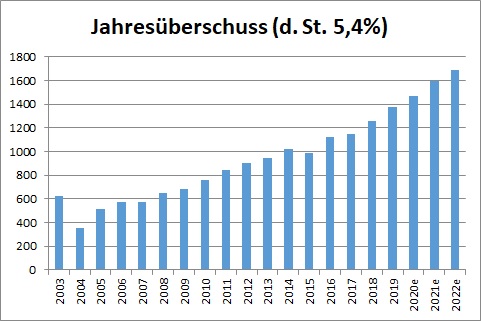

Zum Zusammentragen der Daten benutze ich meinen Value Investing Scanner, das ist ein Excel-Tool, das mittels Makros die benötigten Daten ausliest und zusätzlich in Diagrammen darstellt. Ich habe es mir als Arbeitserleichterung gebastelt. Ich stelle jeweils den Jahresüberschuss für die obigen vier Unternehmen dar.

E.On

Exelon

NextEra Energy

Xcel Energy

Die letzten beiden gefallen mir, die andern nicht. Also sortiere ich E.On und Exelon aus und betrachte nur noch NextEra Energy und Xcel Energy.

Schritt 3: KGV, Dividendenrendite und Eigenkapitalquote

Das KGV (Kurs-Gewinn-Verhältnis) berechne ich, indem ich den aktuellen Kurs durch den Durchschnitt von drei Werten für Gewinn pro Aktie (letztes Jahr und Schätzungen für dieses und nächstes Jahr) teile.

NextEra Energy

Kurs: 277,49 USD

EPS 2019: 7,82 USD

EPS 2020e: 7,58 USD

EPS 2021e: 9,88 USD

EPS-Durchschnitt: 8,43 USD

KGV = 277,49 : 8,43 = 32,9

Dividende 2019: 5 USD

Dividendenrendite = 5 : 277,49 = 0,018 = 1,8%

Eigenkapitalquote: 31,4%

Xcel Energy

Kurs: 68,92 USD

EPS 2019: 2,64 USD

EPS 2020e: 2,79 USD

EPS 2021e: 2,97 USD

EPS-Durchschnitt: 2,80 USD

KGV = 68,92 : 2,80 = 24,6

Dividende 2019: 1,62 USD

Dividendenrendite = 1,62 : 68,92 = 0,0235 = 2,35%

Eigenkapitalquote: 26,2%

Die KGV-Werte sind bei beiden nicht gerade niedrig. Die Dividende ist bei Xcel Energy etwas besser, dafür hat NextEra Energy eine höhere Eigenkapitalquote.

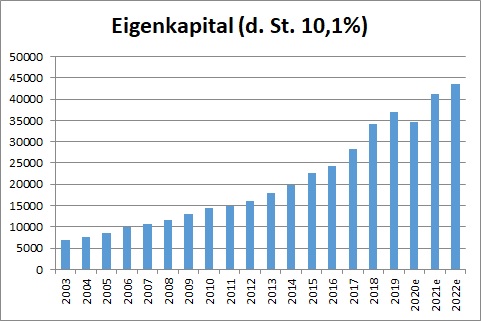

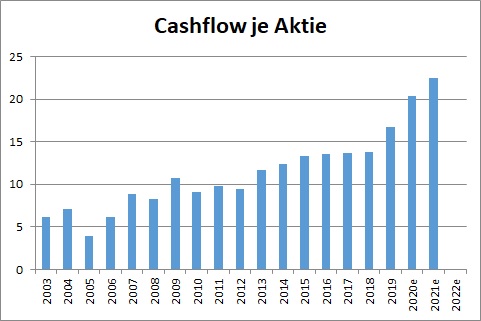

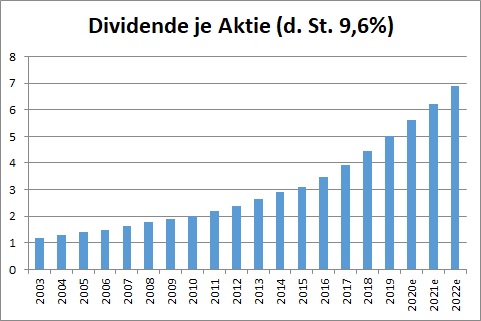

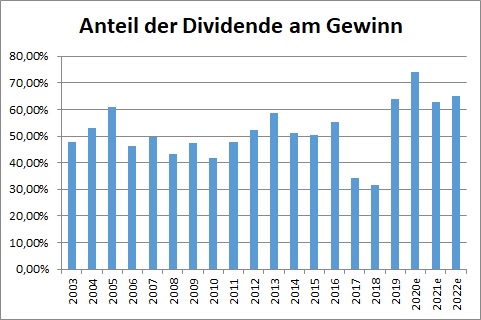

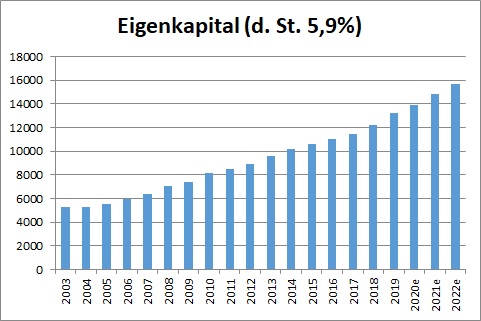

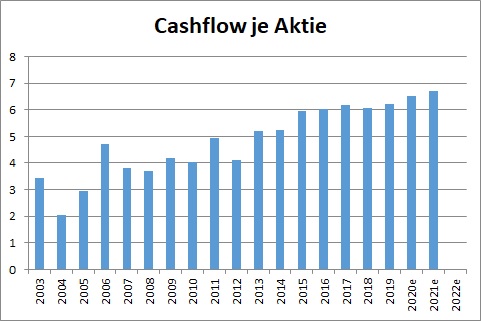

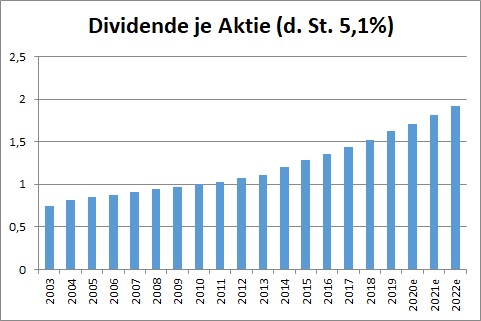

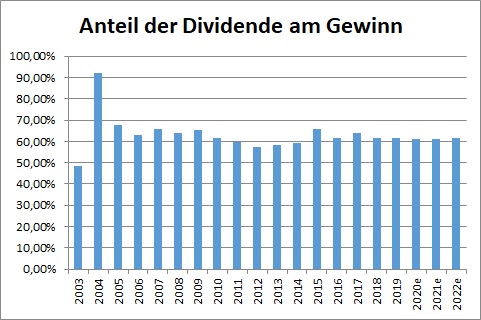

Schritt 4: Umsatz, Eigenkapital, Cashflow, Dividende und Anteil der Dividende am Gewinn über einen langen Zeitraum

Ich gebe hier einfach die durch mein Tool erzeugten Diagramme wieder.

NextEra Energy

Xcel Energy

Das sieht bei beiden recht gut aus. Bei NextEra gefällt es mir insgesamt einen kleinen Tick besser.

Schritt 5: Margen und Kapitalrenditen

Ich zeige nun jeweils die Nettomarge (Net Profit Margin, NPM), die operative Marge (Return on Sales, ROS), die Eigenkapitalrendite (Return on Equity, ROE) und die Gesamtkapitalrendite (Return on Capital, ROC) für das letzte, das aktuelle und das nächste Jahr. Letztere sind Schätzungen.

NextEra Energy

| 2019 | 2020e | 2021e | |

|---|---|---|---|

| NPM | 19,63% | 18,75% | 22,52% |

| ROS | 27,87% | 32,12% | 33,10% |

| ROE | 10,19% | 11,01% | 11,72% |

| ROC | 3,20% | 3,65% | 3,73% |

Xcel Energy

| 2019 | 2020e | 2021e | |

|---|---|---|---|

| NPM | 11,90% | 12,53% | 12,80% |

| ROS | 18,25% | 19,08% | 19,94% |

| ROE | 10,36% | 10,57% | 10,72% |

| ROC | 2,72% | 2,81% | 2,92% |

Auch hier schneidet NextEra Energy etwas besser ab.

Schritt 6: Gewinnsteigerung einschätzen, PEG berechnen

Welche langfristige Gewinnsteigerung lässt sich bei den beiden Unternehmen jeweils ansetzen? Auch hierfür verwende ich mein Excel-Tool und zeige die Ergebnisse.

NextEra Energy

Eine gleichmäßige jährliche Steigerung von 7,9% zeigen die roten Balken. Das sieht im Vergleich recht passend aus.

Das PEG (Price Earnings to Growth Ratio) berechnet sich also:

PEG = KGV : Prozent-Steigerung = 32,9 : 7,9 = 4,2

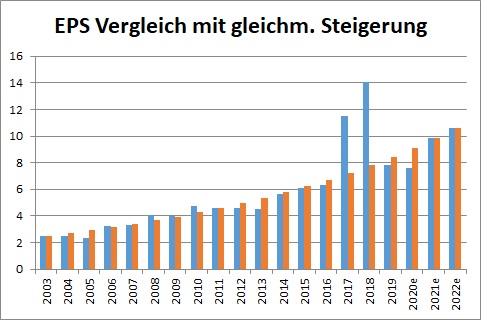

Xcel Energy

Hier würde ich 2005 als Startpunkt betrachten. So käme eine jährliche Steigerung von etwa 5,5% heraus.

PEG = 24,6 : 5,5 = 4,5

Auch hier sieht NextEra Energy etwas besser aus. Ein PEG von über 4 ist schon ziemlich hoch. Möglicherweise sind aber gerade im Bereich der erneuerbaren Energien noch viel bessere Gewinnsteigerungen drin. Dann fiele das PEG kleiner aus, so dass die Bewertung anhand dessen wieder vernünftig wäre.

Mein Fazit

Ich halte beide Unternehmen für ziemlich gute Investments, würde aber, müsste ich mich für eines entscheiden, NextEra Energy den Vorzug geben. Die Dividendenrendite fällt zwar kleiner aus, aber das Dividendenwachstum ist höher und die Aktie sieht für mich in den anderen betrachteten Daten etwas besser aus.

Übrigens habe ich NextEra Energie in meine Challenge „Investieren aus dem Nichts“ aufgenommen.