Wie kannst du den fairen Wert einer Aktie ermitteln?

Zunächst einmal: Was hättest du eigentlich davon?

Du könntest diesen fairen Wert einfach mit dem aktuellen Aktienkurs vergleichen und würdest sehen, ob die Aktie unter- oder überbewertet ist.

Vielleicht könntest du das in Kauf- und Verkaufsentscheidungen berücksichtigen und möglicherweise so auf höhere Renditen kommen.

Ich habe ein verbreitetes Berechnungsmodell für faire Werte etwas näher betrachtet und mittels Excel an ein paar historischen Aktienkursen und dazugehörigen Wirtschaftsdaten des Unternehmens durchgespielt.

Wie lässt sich ein fairer Wert einer Aktie ermitteln

Wie lässt sich die Bewertung von Aktien überhaupt messen oder einschätzen?

Dazu gibt es sogenannte Bewertungskennzahlen. Die bekannteste ist wohl das Kurs-Gewinn-Verhältnis (KGV). Das wird berechnet, indem der Aktienkurs durch den Gewinn pro Aktie geteilt wird.

Dabei ist der Gewinn pro Aktie der Jahresüberschuss (Nettogewinn) des Unternehmens geteilt durch die Anzahl der Aktien. Also das Bröckchen des Gesamtgewinns, für das eine Aktie steht.

Nehmen wir an, der Gewinn pro Aktie des letzten Geschäftsjahres beträgt 10 € und der aktuelle Aktienkurs liegt bei 150 €. Damit ist das

Kurs-Gewinn-Verhältnis (KGV) = 150 : 10 = 15

Die Aktie wird also zum Fünfzehnfachen des Gewinns gehandelt.

Ist das billig, teuer oder fair bewertet?

Um das einzuschätzen, wird nun betrachtet, wie hoch das KGV dieser Aktie in den letzten Jahren ausgefallen ist.

Hier wird eine etwas längere Zeitspanne von vielleicht fünf bis zehn Jahren betrachtet und für jeden Tag das entsprechende KGV berechnet. Dann wird darüber der Durchschnitt gebildet und dieser als faire Bewertung zugrunde gelegt.

Liegt das aktuelle KGV in dessen Nähe, wird von einer fairen Bewertung ausgegangen. Entsprechend bei darunter bzw. darüber liegendem Wert von einer Unter- bzw. Überbewertung.

Anhand dieses Durchschnitts-KGV und des aktuellen (oder geschätzten) Gewinn pro Aktie lässt sich ein fairer Wert berechnen. Das ist der Aktienkurs, welcher geteilt durch den vorgegebenen Gewinn pro Aktie genau dieses Durchschnitts-KGV ergibt.

Die Formel umgestellt bzw. einfacher ausgedrückt:

fairer Wert = Durchschnitts-KGV × Gewinn pro Aktie

Mit diesem fairen Wert lässt sich nun jeweils der aktuelle Aktienkurs vergleichen.

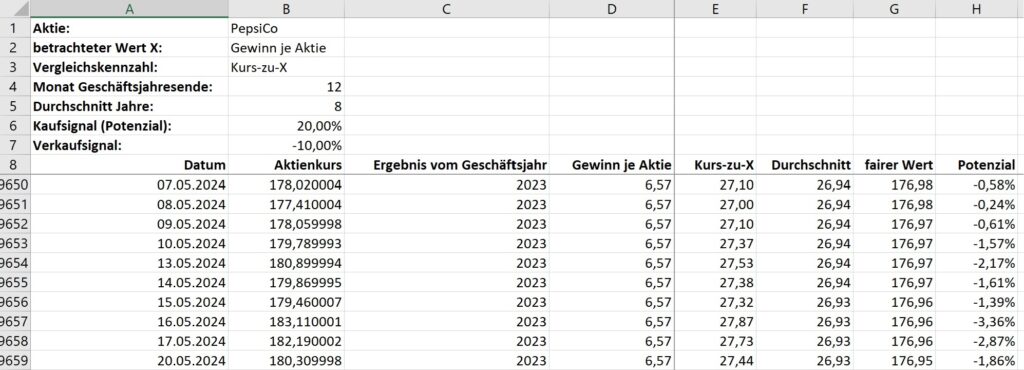

Hier ein Beispiel (Ausschnitt einer Excel-Datei):

Die Daten gehören zu PepsiCo. Die Angaben sind in USD. Die verarbeiteten Daten habe ich aus frei verfügbaren Quellen im Web.

Ich betrachte im obigen Beispiel das Durchschnitts-KGV jeweils über 8 zurückliegende Jahre.

Diese Einstellung habe ich in meiner Excel-Datei als Parameter oben drüber gesetzt. Sie lässt sich ändern und die Berechnungen passen sich alle sofort automatisch an.

In der Spalte „Potenzial“ wird berechnet, um wie viel Prozent sich der aktuelle Aktienkurs ändern müsste, um auf den fairen Wert zu kommen.

Ich habe oben auch gleich Vorgabe-Parameter dafür angelegt, wie groß das Potenzial mindestens sein soll, um als Unterbewertung (Kaufsignal) bzw. Überbewertung (Verkaufsignal) zu gelten.

Dann kommen noch eine Menge Berechnungen zu Käufen und Verkäufen genau nach den Signalen von Unter- bzw. Überbewertung, die sich dann in Diagrammen darstellen lassen.

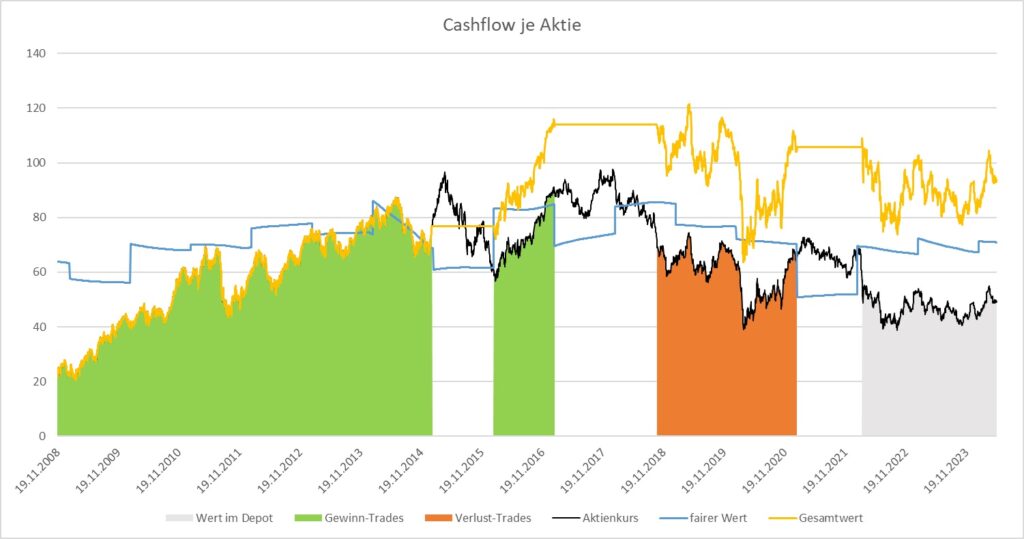

Neben den Berechnungen mittels Gewinn je Aktie habe ich weitere Methoden basierend auf Umsatz je Aktie und Cashflow je Aktie umgesetzt.

Diese funktionieren vom Prinzip her genauso, nur dass statt der Kurs-Gewinn-Verhältnisse entsprechend Kurs-Umsatz- bzw. Kurs-Cashflow-Verhältnisse in die Berechnungen eingehen.

Zusätzlich habe ich noch eine ähnliche Berechnung anhand der Dividendenrendite eingefügt.

Ein paar Beispiele und was jeweils herauskommt

Nun habe ich diese Excel-Berechnung mit den Daten von verschiedenen Aktien gefüttert und mit den Parametern herumgespielt.

Ich zeige nur einen kleinen Teil meiner Versuche. Das genügt für einen Eindruck.

Aktie: BASF

Ich habe folgende Einstellungen für die Berechnung verwendet:

| betrachteter Wert X: | Gewinn je Aktie |

| Vergleichskennzahl: | Kurs-zu-X |

| Monat Geschäftsjahresende: | 12 |

| Durchschnitt Jahre: | 8 |

| Kaufsignal (Potenzial): | 20,00% |

| Verkaufsignal: | -10,00% |

Durch die Berechnungen ist folgendes Diagramm zum Verlauf entstanden:

Die schwarze Linie ist der Kursverlauf. Die blaue stellt den fairen Wert dar, der wie oben beschrieben berechnet wurde.

Die farbigen Abschnitte zeigen Handelsabschnitte (Trades), wenn die Signale von Unter- und Überbewertung zum Kauf bzw. Verkauf befolgt worden wären.

Es gibt drei grüne und zwei rote Abschnitte. Das bedeutet, dreimal wäre sie mit Gewinn und zweimal mit Verlust wieder verkauft worden. Die Aktie wäre derzeit nicht im Depot, denn dann gäbe es einen grauen Abschnitt am Ende.

Die gelbe Linie zeigt, wie sich die Anlage (Gesamtwert = Depotwert + Cash) durch diese fünf Käufe und Verkäufe sich über den gesamten Zeitraum entwickelt hätte.

Hier sind die Zahlen dazu (im Vergleich zum Aktienkurs):

| 19.11.2008 | 20.05.2024 | Rendite | |

| Aktienkurs | 21,959999 | 49,255001 | 124,29% |

| Gesamtwert | 21,959999 | 35,1282763 | 59,96% |

Abgesehen davon, dass der Aktienkurs von BASF sich insgesamt schon mehr schlecht als recht geschlagen hat, hätte die durch die fairen Werte gesteuerte Geldanlage noch schlechter abgeschnitten. Ein paar Steigerungen wurden ausgelassen, weil die Aktie nicht im Depot war.

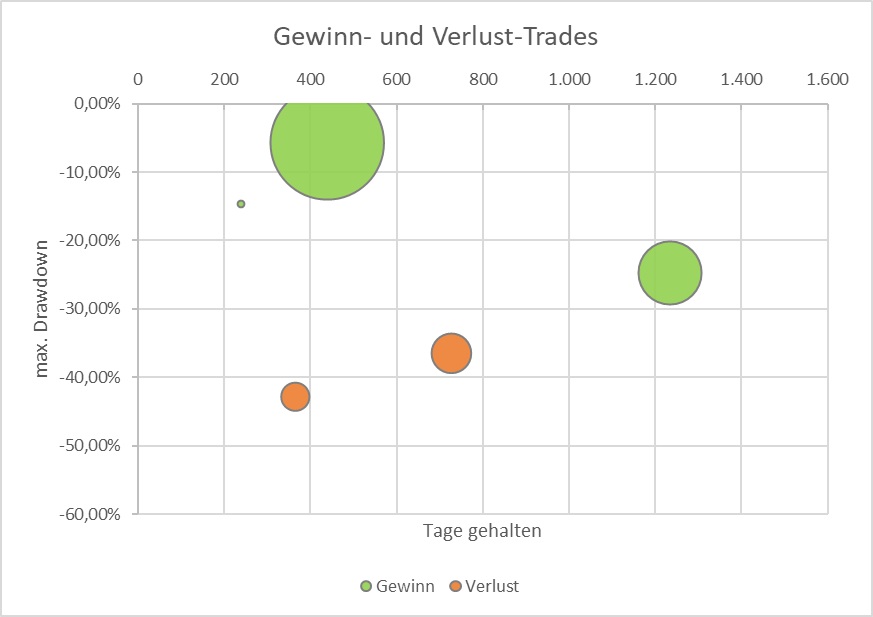

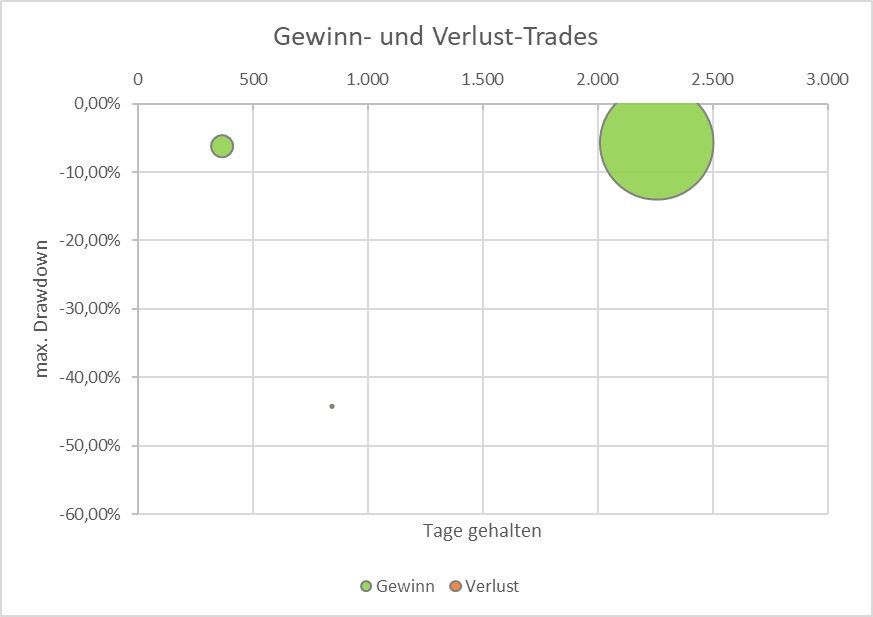

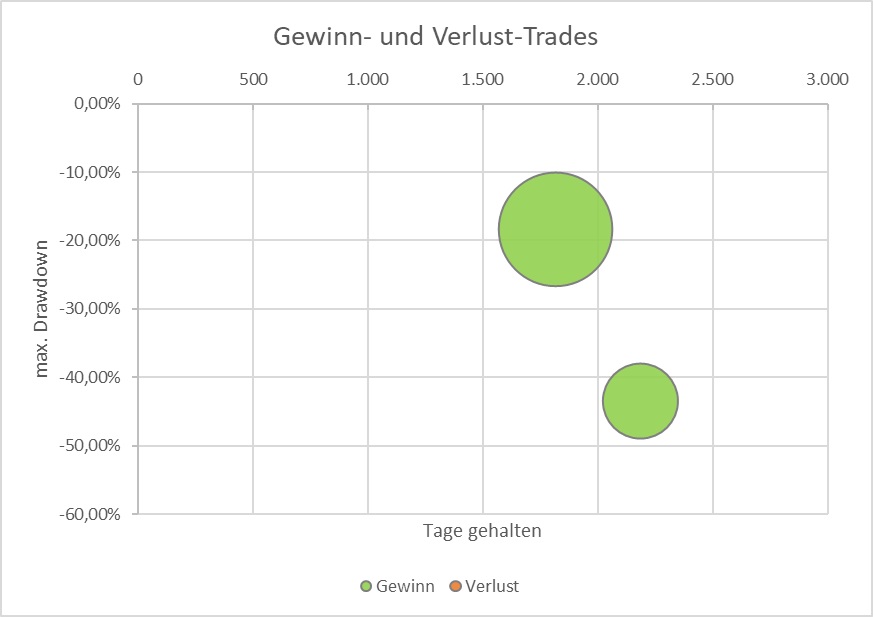

Zusätzlich habe ich die einzelnen Trades (Paare aus Kauf und Verkauf) in einem Bubble-Chart dargestellt. So sieht das für dieses Beispiel aus:

Ich habe hier die Haltedauer in der waagerechten und den maximalen zwischenzeitlichen Kursrückschlag auf der senkrechten Achse dargestellt.

Die grünen Kreise zeigen Gewinn-Trades, die roten Verlust-Trades. Der jeweilige Durchmesser steht für den prozentualen Gewinn bzw. Verlust.

Im obigen Beispiel sieht man also die drei Gewinn-Trades, wobei einer nur ein ganz kleiner Punkt ist, denn dessen Gewinn fiel sehr gering aus. Die beiden Verlust-Trades sind ebenfalls schön zu erkennen.

Unter Verwendung von Cashflow je Aktie anstelle von Gewinn je Aktie hätte man mit ansonsten gleichen Parametern bis jetzt besser abgeschnitten.

Die Parameter:

| betrachteter Wert X: | Cashflow je Aktie |

| Vergleichskennzahl: | Kurs-zu-X |

| Monat Geschäftsjahresende: | 12 |

| Durchschnitt Jahre: | 8 |

| Kaufsignal (Potenzial): | 20,00% |

| Verkaufsignal: | -10,00% |

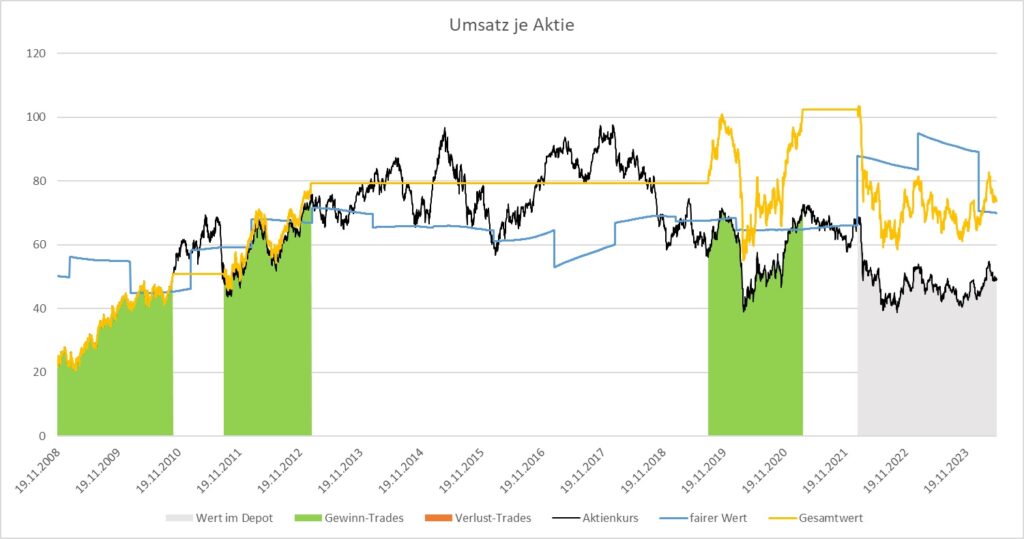

Das Ergebnis in den Diagrammen:

Verlauf:

Ergebnis:

| 19.11.2008 | 20.05.2024 | Rendite | |

| Aktienkurs | 21,959999 | 49,255001 | 124,29% |

| Gesamtwert | 21,959999 | 93,7308271 | 326,83% |

Bubble-Chart der Einzel-Trades:

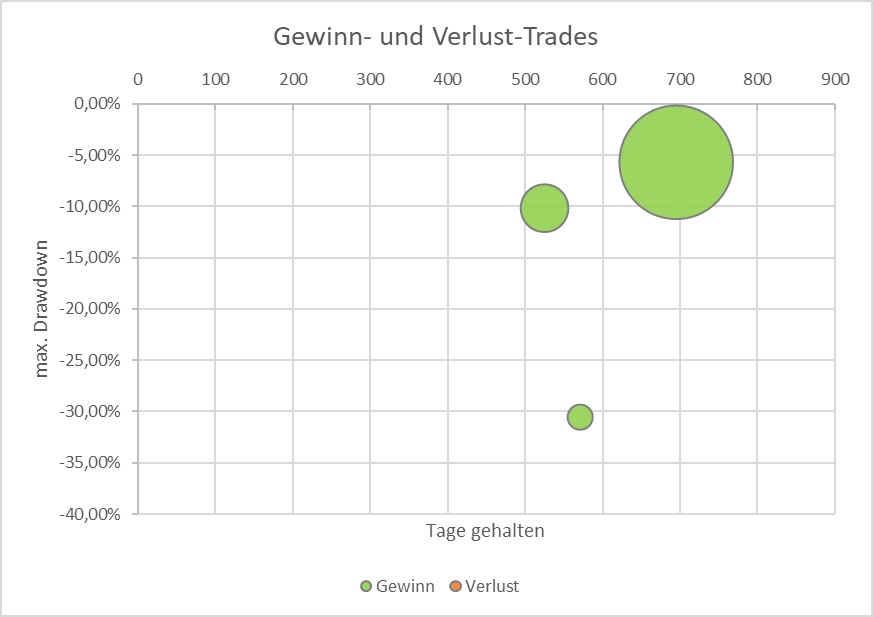

Bei der Verwendung von Umsatz je Aktie und den gleichen Einstellungen sieht es wie folgt aus:

Einstellungen:

| betrachteter Wert X: | Umsatz je Aktie |

| Vergleichskennzahl: | Kurs-zu-X |

| Monat Geschäftsjahresende: | 12 |

| Durchschnitt Jahre: | 8 |

| Kaufsignal (Potenzial): | 20,00% |

| Verkaufsignal: | -10,00% |

Verlauf:

Ergebnis:

| 19.11.2008 | 20.05.2024 | Rendite | |

| Aktienkurs | 21,959999 | 49,255001 | 124,29% |

| Gesamtwert | 21,959999 | 74,2432992 | 238,08% |

Bubble-Chart der Trades:

Wenn man die Dividendenrendite herangezogen hätte, wäre es wie folgt gelaufen:

Einstellungen:

| betrachteter Wert X: | Dividende je Aktie |

| Vergleichskennzahl: | Rendite |

| Monat Geschäftsjahresende: | 12 |

| Durchschnitt Jahre: | 8 |

| Kaufsignal (Potenzial): | 20,00% |

| Verkaufsignal: | -10,00% |

Verlauf:

Ergebnis:

| 19.11.2008 | 20.05.2024 | Rendite | |

| Aktienkurs | 21,959999 | 49,255001 | 124,29% |

| Gesamtwert | 21,959999 | 75,4123279 | 243,41% |

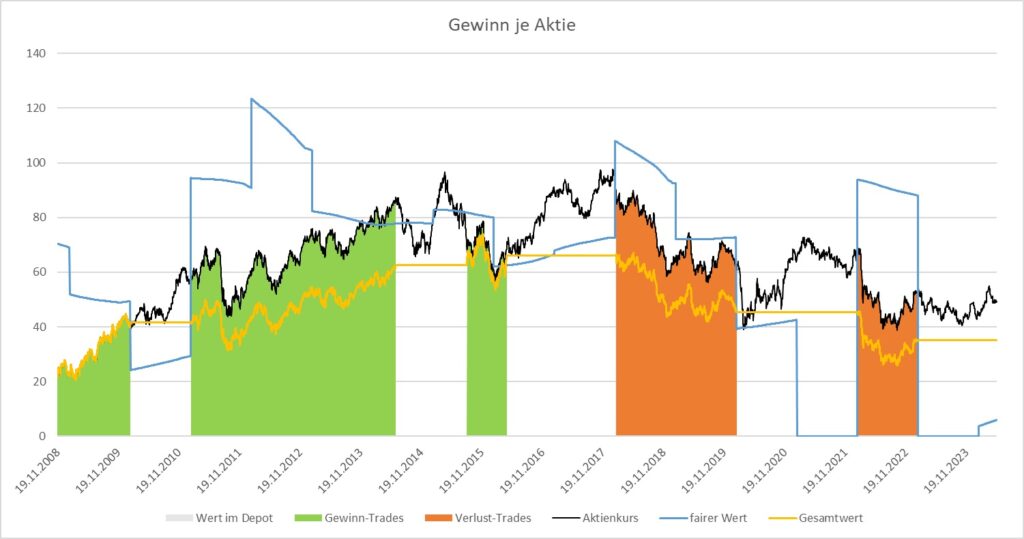

Aktie: PepsiCo

Einstellungen:

| betrachteter Wert X: | Gewinn je Aktie |

| Vergleichskennzahl: | Kurs-zu-X |

| Monat Geschäftsjahresende: | 12 |

| Durchschnitt Jahre: | 8 |

| Kaufsignal (Potenzial): | 20,00% |

| Verkaufsignal: | -10,00% |

Verlauf:

Ergebnis:

| 21.01.1994 | 20.05.2024 | Rendite | |

| Aktienkurs | 20 | 180,309998 | 801,55% |

| Gesamtwert | 20 | 129,137643 | 545,69% |

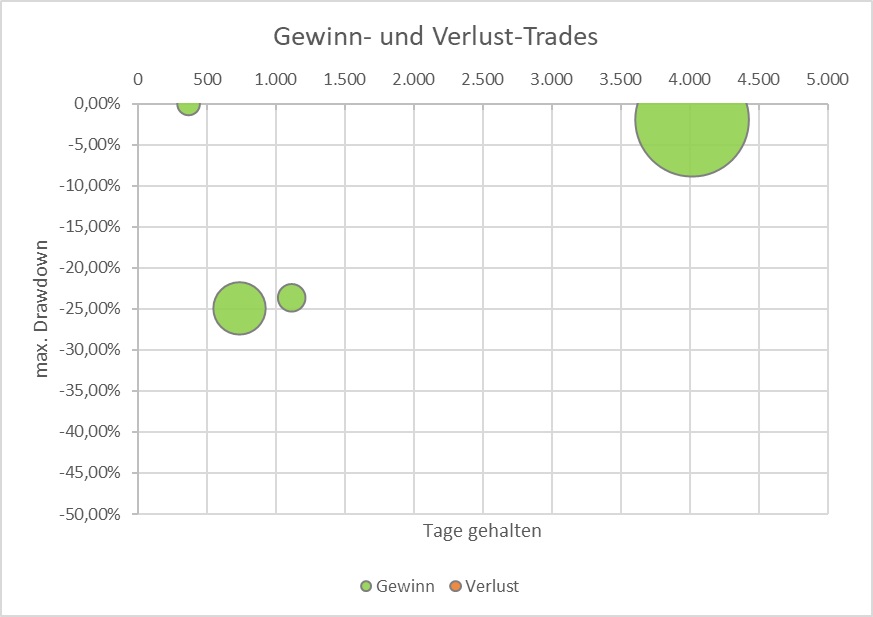

Bubble-Chart der Trades:

Die anderen drei Varianten über Cashflow, Umsatz bzw. Dividende je Aktie liefern ähnliche Ergebnisse.

Es gibt jeweils nur grüne Abschnitte und die Gesamtperformance ist geringer als vom Aktienkurs ohne irgendwelche Signale durch Bewertungen.

Das ist eigentlich kein Wunder, denn PepsiCo ist ein Unternehmen, dass über viele Jahre hinweg kontinuierlich gute Ergebnisse liefern und diese immer weiter steigern konnte, was bereits in den langfristigen Aktienkurs eingegangen ist.

Aktie: 3M

Hier nur eine Beispiel-Variante, die zeigt, wie dumm es laufen kann, wenn man blind den Signalen zu Unter- und Überbewertung folgt.

Einstellungen:

| betrachteter Wert X: | Dividende je Aktie |

| Vergleichskennzahl: | Rendite |

| Monat Geschäftsjahresende: | 12 |

| Durchschnitt Jahre: | 8 |

| Kaufsignal (Potenzial): | 20,00% |

| Verkaufsignal: | -10,00% |

Verlauf:

Ergebnis:

| 26.01.1981 | 20.05.2024 | Rendite | |

| Aktienkurs | 6,192517 | 105,209999 | 1.598,99% |

| Gesamtwert | 6,192517 | 8,21424757 | 32,65% |

Bubble-Chart:

Was nutzt das Konzept des fairen Wertes wirklich?

Die zuvor dargestellten Beispiele zeigen nur einen kleinen Teil der Beispiele, die ich mit meiner Excel-Datei ausprobiert habe.

Anhand meiner Versuche mit ein paar verschiedenen Aktien und diversen Parametereinstellungen (Anzahl der Jahre für die Durchschnitte, Prozentvorgaben für Unter- bzw. Überbewertung usw.) bin ich zu dem Schluss gekommen, dass ein automatisches Handeln nach diesen Signalen meistens keinen Sinn ergibt.

Bei Aktien von Unternehmen, die kontinuierlich profitabel wirtschaften, wie z. B. PepsiCo, verschenkt man durch solches Hin- und Her fast immer Rendite. In meinen obigen Berechnungen habe ich noch nicht einmal die Dividendenzahlungen berücksichtigt, die man verpasst, wenn man die Aktie verkauft hat. So läge man im Vergleich zu Buy and Hold jeweils noch weiter hinten.

Bei Aktien von Verlierer-Firmen schneidet man insgesamt vielleicht etwas besser ab, als hätte man die Aktien durchweg gehalten. Aber da hätte man mit Aktien einer ganz anderen Firma sicher noch bessere Ergebnisse erzielt.

Aber es sagt ja niemand, dass man unbedingt streng nach den Signalen hin- und her handeln muss.

Ich empfinde es als durchaus sinnvoll, Betrachtungen des fairen Wertes heranzuziehen, wenn ich Aktien für Buy and Hold kaufen möchte. Schließlich möchte ich nicht zu viel bezahlen und gleich von Anfang an eine etwas höhere Dividendenrendite bekommen.

Vor allem ist es sinnvoll, zur Ermittlung eines fairen Wertes Schätzungen für die nahe Zukunft von Gewinn, Cashflow, Umsatz oder Dividende heranzuziehen. So etwas konnte ich in meinen ausführlichen Berechnungen nicht berücksichtigen, da ich keine entsprechend lang zurückreichenden Daten von Schätzungen habe.

Aber letzten Endes sind solche Berechnungen ohnehin niemals exakt. Sie vermitteln nur, wie etwas wahrscheinlich sein könnte.

Wie kannst du selbst relativ einfach faire Werte bzw. ein kurzfristiges Renditepotenzial von Aktien ermitteln?

Du brauchst keine so ausgefeilte Excel-Datei, wie ich sie für meine Betrachtungen verwendet habe, weil da mal wieder der kleine Nerd in mir ausgebrochen ist.

In Wirklichkeit täuscht so etwas doch nur eine Genauigkeit vor, die es hier nicht geben kann.

Es geht auch einfacher.

Möglichkeit 1: Mit wenig Aufwand selbst ausrechnen

Such dir aus einer öffentlich zugänglichen Quelle einfach Angaben für die KGV über die letzten Jahre heraus – jeweils eine Angabe pro Jahr. Bilde darüber den Durchschnitt oder bestimme durch Draufschauen mit gesundem Menschenverstand die Zahl, die du als übliches KGV für diese Aktie für vernünftig hältst.

Dann such dir eine Schätzung für Gewinn je Aktie in naher Zukunft heraus. So etwas ist auch auf frei zugänglichen Webportalen zu finden.

Nun kannst du aus diesen beiden Zahlen: übliches KGV und geschätztem Gewinn je Aktie einen fairen Wert für die Aktie berechnen.

fairer Wert = übliches KGV × geschätzter Gewinn je Aktie

So hast du einen fairen Wert, auf den sich die Aktie in naher Zukunft wahrscheinlich zubewegen könnte.

Mit diesem Wert kannst du den aktuellen Aktienkurs vergleichen und feststellen, wie viel Steigerungspotenzial es gibt.

Beispiel: Ich bleibe bei PepsiCo. Die Zahlen sind zwar in USD, aber das ist OK.

Bei Ariva suche ich mir Werte für die KGVs der letzten Jahre heraus. Ich finde sie unter „Kennzahlen“ auf der Seite zur Aktie.

Hier finde ich nur Werte für die sieben letzten Geschäftsjahre. Die sollen reichen:

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 |

| 35,06 | 12,54 | 26,18 | 28,91 | 31,70 | 28,10 | 25,85 |

Nach kurzem Darüberschauen würde ich das übliche KGV hier einfach auf 25 festlegen. Der Durchschnitt der Wert ist übrigens 26,9. Ich bleibe bei 25, so bin ich etwas strenger.

Nun suche ich mir eine Schätzung für den Gewinn je Aktie in näherer Zukunft heraus. So etwas findet man z. B. bei finanzen.net.

Hier finde ich für 2024 eine durchschnittliche Schätzung für Gewinn je Aktie von 8,17 USD.

Ich nehme einfach 8 USD. Rechnet sich besser.

So kommt als Schätzung für den fairen Wert der Aktie folgendes heraus:

fairer Wert = 25 × 8 USD = 200 USD.

Der letzte Kurs der Aktie beträgt ungefähr 178 USD.

Steigerungspotenzial = (200 – 178) : 178 = 22 : 178 = 0,1236 = 12,36%

Sieht also nach einer leichten Unterbewertung aus. Zumindest ist die Aktie wohl nicht überteuert.

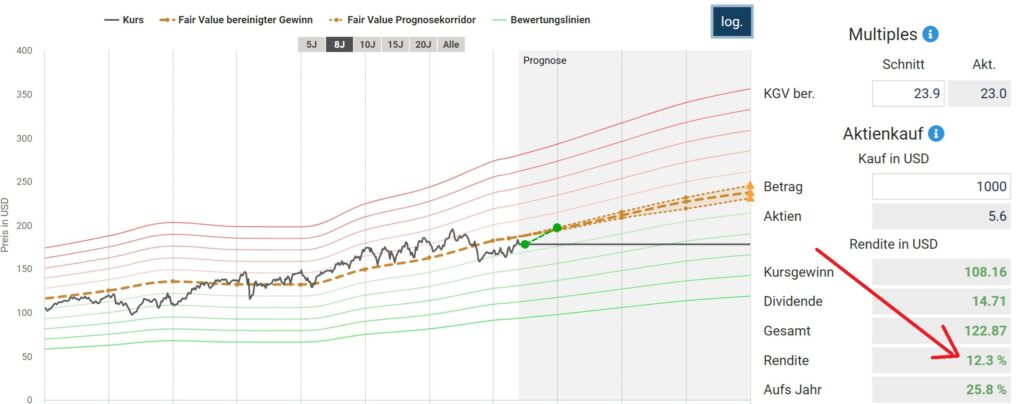

Möglichkeit 2: Den Aktienfinder benutzen

Ich zeige, wie mit dem Aktienfinder-Tool von Torsten Tiedt für das gleiche Beispiel (PepsiCo mit Schätzung für Gewinn je Aktie fürs aktuelle Geschäftsjahr) herauskommt.

Hier ein Screenshot:

Wie man sieht kommt ungefähr das Gleiche heraus.

Fazit

Die Sache mit fairen Werten für Aktien ist eine nette Prognose-Spielerei.

Mag sein, dass sie dich vor offensichtlichen totalen Fehlkäufen bewahren kann. Aber eine Garantie für die dadurch prognostizierte Rendite gibt es natürlich nicht.

Die Antwort auf die Frage aus der Überschrift ist: Nein, aber…

Wenn du feststellst, dass eine Aktie, die du für einen Kauf in Betracht ziehst, weit unter solch einem fairen Wert liegt, hast du bestimmt ein besseres Gefühl, wenn du sie kaufst. Das ist doch bestimmt auch etwas wert.

Eigentlich könnte ich diesen Artikel nach einem guten halben Jahr wieder hervorziehen und mal schauen, ob die PepsiCo-Aktie dann wirklich auf etwa 200 USD gestiegen sein wird…

3 Antworten auf „Ist es wirklich so einfach, durch Berechnung von fairen Werten hohe Aktienrenditen zu erzielen?“

Hallo Petra, eine super Webseite, in der so viel Arbeit, Detailliebe und Gehirnschmalz steckt. Kompliment! Was die PepsiCo-Aktie aus Deinem Fazit angeht: sie ist im letzten halben Jahr nicht auf 200 USD gestiegen, sondern nochmal um gut 15% gefallen (vlt. sogar interess. Einstiegsniveau?). Das zeigt die Grobheit des fairen Wertes und dass man entsprechende Prognosen nur mit größter Vorsicht nutzen sollte. In jedem Fall danke für Deine sehr gute und kritische Arbeit.

Hallo Daniel,

ich hatte diesen Artikel ehrlich gesagt schon vergessen. Aber nun hast du nach einem guten halben Jahr draufgeschaut.

Und ja, genau so sehe ich das auch: Prognosen von sogenannten Experten sind übrigens meistens genauso erfolglos oder sie treffen gerade zufällig.

LG P.

Hallo Petra,

habe Deinen Blog fast zufällig entdeckt und bin von Deiner Offenheit und klaren Sprache angetan.

Dies gibt mir Mut, mit meinen 67 und jetzigen beruflichen Ende nun den Kopf frei zu haben und einen neuen Anlauf zu Aktien zu wagen – mein in diesen Dingen recht erfolgreicher Vater hatte mich „verführt“ und dies war dann vor 20 Jahren misslungen. Eben weil ich den Kopf dafür nicht frei haben konnte.

Zuerst werde ich mich über Literatur der Stiftung Warentest neu einlesen, also mein damaliges laienhafte Wissen auf aktuellen Stand bringen und dabei von Exel u www gemässigten Gebrauch machen.

Deine Offenheit zu Deiner Biographie und auch zu Deinen Misserfolgen betrachte ich als Einladung, Dich auf meinem Radar zu halten – wenn Du damit einverstanden bist.

Jetzt einfach ein Danke☺

H. Skutta